Приобретение автомобиля — важное и радостное событие для каждой семьи. Однако сегодня не каждый россиянин может обзавестись «железным конём» в силу финансовой несостоятельности. В такой ситуации единственным выходом может стать приобретение авто в кредит или рассрочку, но для того, чтобы отдать предпочтение тому или иному виду займа, необходимо знать особенности каждого.

Что такое автокредит и рассрочка платежей

Автокредит — это средства, предоставляемые клиенту взаймы на покупку автомобиля, которые тот должен вернуть на определённых условиях, оговариваемых в договоре. Нужно учесть, что вернуть придётся не только сумму займа, но и проценты, а также оплатить страховой полис, приобретение которого во многих кредитных организациях является обязательным условием.

Основные особенности автокредита заключаются в следующем:

- на момент подачи заявки на кредит, физическое лицо должно предоставить данные о ТС, которое предполагается купить;

- после составления договора автомобиль оформляется в залог у банка-кредитора — это условие обязательно, так как гарантирует возмещение финансовых средств в случае, если покупатель не сможет погасить долг. При этом оригинал ПТС хранится в банке весь срок кредитования;

- право на владение авто переходит к заёмщику;

- часть стоимости заёмщик должен оплатить самостоятельно — это первый взнос, размер которого может варьироваться в пределах 20–50%. Лучше, если клиент сможет выложить максимально большую сумму. Во-первых, этим он докажет свою платежеспособность и будет иметь преимущество в получении кредита. Во-вторых, переплата по займу будет гораздо меньше, так как проценты насчитываются на остаток стоимости.

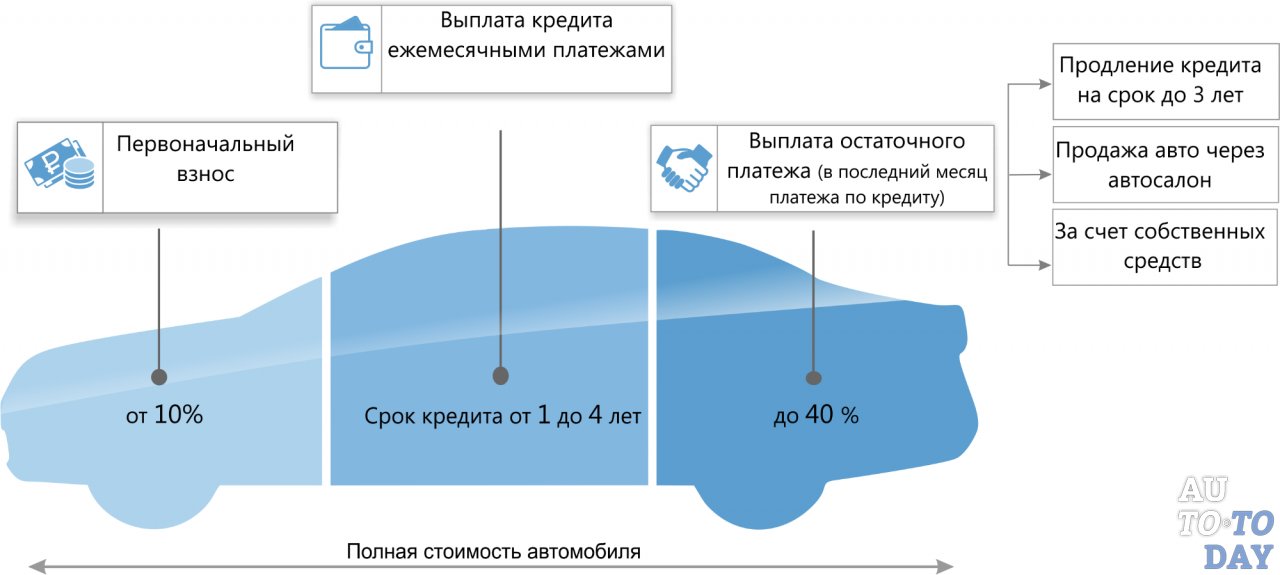

Ранее существовала единая классическая схема автокредитования, когда банк даёт заёмщику денежные средства на покупку авто, а тот самостоятельно оплачивает первый взнос, проценты по кредиту, страховку, комиссии и другие платежи, предусмотренные договором.

Сегодня, в условиях большой конкуренции, кредитные учреждения вынуждены изобретать новые продукты, способные привлечь клиентов. Например, немалую популярность получили кредиты без обязательного страхования по рискам КАСКО, а также автокредиты без уплаты первого взноса и займы на подержанные ТС.

Однако, и претендент на получение «лояльного» кредита должен понимать, что финансовое учреждение будет в таком случае перестраховываться: требовать предоставления справок о доходах по официально установленной форме 2-НДФЛ, увеличивать процентную ставку и т.д. Прежде чем приступать к сбору документов, лучше заблаговременно ознакомиться со всеми условиями и требованиями.

Крупные дилеры-автосалоны сегодня предлагают удобный сервис: клиент может оставить заявку на кредит с минимальным пакетом документов у менеджера, а тот обращается к банкам-партнёрам. В результате потенциальный покупатель может ознакомиться с несколькими предложениями и сравнить, какое из них наиболее приемлемо. Ещё один способ — оформить кредит в банке, через который покупатель получает зарплату. В таком случае можно надеяться, что финучреждение снизит процентную ставку. Платежи чаще всего списываются с зарплатной карточки.

Рассрочка — это, по сути, аренда автомобиля с правом его последующего выкупа. При этом клиент получает право эксплуатировать ТС, но не становится его полноправным владельцем. Право собственности он получит лишь после того, как погасит заём. Всё время действия договора рассрочки, заёмщик выплачивает стоимость машины в виде одинаковых ежемесячных платежей. Рассрочку можно оформить непосредственно у дилера, однако такая форма скорее носит смешанный характер, так как автосалон, так или иначе, передаст кредит банку-партнёру.

Одним из новых, но уже довольно распространённых способов взять ТС в рассрочку является обращение в лизинговую компанию. Ранее данная услуга предоставлялась исключительно юридическим лицам, но сейчас это ограничение снято, и договор может заключить любое физическое лицо.

В случае оформления рассрочки, компания-владелец самостоятельно занимается регистрацией автомобиля и его страхованием. Арендатор же вносит первый взнос, а затем просто ездит на авто и выплачивает каждый месяц положенные суммы от остатка стоимости в счёт погашения займа.

По окончанию срока действия договора, заёмщик имеет право выкупить автомобиль у лизинговой компании, оплатив выкупную (остаточную) стоимость, оговорённую в договоре. Встречаются случаи, когда клиенты отказываются приобретать автомобиль в собственность, обосновывая это тем, что машина за время пользования уже устарела и берут в лизинг новое авто.

Услуги лизинга предлагают многие российские банки, такие, как: ВТБ, Альфа, Сбербанк России.

Преимущества и недостатки

Сегодня в России действует большое количество организаций, предлагающих свои услуги в сфере займов. Вполне объяснимо и наличие жёсткой конкуренции, вынуждающей разрабатывать различные лояльные программы для привлечения клиентов, те же, в свою очередь, получают право выбора. Каждый из способов получения денежных средств имеет свои преимущества и недостатки, которые нужно знать, выбирая продукт.

Автокредита

Кредитование даёт много преимуществ всем участникам сделки: автосалону, банку, клиенту и страховой компании.

Если рассматривать положительные стороны кредитования для покупателя здесь можно выделить следующие моменты:

- у клиента появляется возможность приобрести машину по сниженной цене, в результате чего уменьшается переплата. Многие автосалоны привлекают покупателей тем, что снижают цены на новые автомобили;

- с момента оформления кредита, покупатель становится собственником ТС;

- любой заём, оформленный в банке, и информация о выплатах по нему заносятся в единую базу кредитных историй. Если клиент своевременно погасил задолженность, это может стать большим плюсом для получения другого кредита;

- возможность оформить страховку со скидкой. Нередко страховые компании, сотрудничающие с банками, предлагают скидки на полисы, чтобы привлечь клиентов;

- в случае, если клиент не выполняет условий договора, банк может забрать автомобиль и выставить на торги только если получит соответствующее решение суда.

Из всего перечисленного можно сделать вывод, что оформление кредита на авто действительно выгодная сделка для всех участников. Однако клиент, желающий приобрести автомобиль, должен внимательно изучить условия всех соглашений. Нередки случаи, когда определённые уточнения условий договора (порядок выплат, гарантийные обязательства, информация, на какие автомобили распространяется предложенная скидка) кроются в абзацах, нанесённых мелким шрифтом.

Например, предложенная в рекламе скидка на иномарку может распространяться только на модель с определённой комплектацией. Все нюансы нужно подробно выяснять у менеджеров автосалонов, а также сотрудников, представляющих остальных участников сделки. На первый взгляд, может показаться, что получение кредита, да ещё и со скидкой — идеальный вариант для приобретения ТС.

Но нужно учесть, что есть в данном процессе и свои недостатки. В частности, клиент должен быть готовым к тому, что ему придётся заплатить приличный первоначальный взнос, составляющий не менее 30%, а остальную сумму нужно будет погасить в срок до 5 лет.

Также следует учесть, что:

- до момента окончательной выплаты по кредиту, машина остаётся предметом залога (отдельно составляется соответствующий договор). В случае, когда клиент не может выплачивать кредит, банк вправе выставить авто на продажу, чтобы компенсировать финансовые потери;

- для оформления кредита нужно предоставить официальное подтверждение доходов;

- если автомобиль по каким-либо причинам станет непригодным к эксплуатации (гибель предмета договора), владелец всё равно должен будет погасить задолженность;

- поскольку при оформлении кредита покупатель получает право собственности на авто, он должен выплачивать все сопутствующие налоги (дорожные, транспортные сборы и пр.);

- если вдруг у покупателя возникнут финансовые проблемы, банк не предоставит льгот по отсрочке платежа, потому что сам в таком случае будет нести потери;

- банк может поднять кредитную ставку в случае ухудшения экономического положения, что в итоге повысит размер выплат по кредиту.

Рассрочки

Рассрочка имеет свои плюсы, а именно:

- дешевле кредита, так как чаще всего сделка является безвозмездной, т.е. нет начислений комиссий и процентов, не нужно оплачивать страховку, регистрацию и пр.;

- приобретение авто в рассрочку оказывается выгодной сделкой для компаний, имеющих автопарк (служб доставки, такси), так как в данном случае предполагаются налоговые льготы;

- к покупателю не предъявляются строгие требования по доказательству платежеспособности, поскольку автомобиль, взятый в рассрочку, не является его собственностью до момента полного погашения стоимости;

- возможность отсрочить платёж, если возникнут финансовые трудности;

- в случае, если ТС будет подлежать утилизации, покупатель освобождается от уплаты ежемесячных платежей — теперь эта проблема ложиться на продавца;

- оплата налогов, связанных с приобретением транспорта, ложится на плечи продавца, поскольку он остаётся законным владельцем до момента погашения рассрочки;

- возможность отказаться от выкупа авто и взять снова в лизинг более новое ТС;

- автолизинг — более простая процедура в юридическом оформлении;

- меньшие сроки погашения займа. При рассрочке договор заключается максимум на 3 года, в то время, как кредит может быть оформлен на 5 лет.

Недостатками рассрочки на авто можно назвать следующие пункты:

- в отличие от кредита, рассрочка упрощает процедуру изъятия авто, если, например, арендатор не вносит вовремя платежи, не обслуживает автомобиль на СТО и при несоблюдении прочих условий, прописанных договором;

- на протяжении действия договора рассрочки, владельцем авто является продавец, который может на конечном этапе отказать в выкупе ТС;

- владелец имеет право контролировать, как эксплуатируется автомобиль: прохождение техосмотров, годовой пробег и пр. Иногда компании даже устанавливают спутниковые маячки, чтобы следить за перемещением арендованного авто;

- по окончанию действия рассрочки, лизинговая компания может отказать в выкупе автомобиля.

Какие условия и процентная ставка

Условия оформления кредита или рассрочки могут значительно отличаться как в зависимости от характера договора, так и организации, предоставляющей заём. В большинстве случаев, многое решает платежеспособность гражданина, обратившегося с заявкой. Если он подтвердит наличие официальных доходов, достаточных для оплаты займа, а также внесёт внушительный первый взнос, то сможет претендовать на более лояльные условия.

Где можно взять авто в кредит или рассрочку

Взять автомобиль в кредит можно в банковской организации. При этом нужно быть готовым к существенным переплатам, так как помимо стоимости автомобиля придётся погашать и процентную ставку, которая варьируется от 12% до 20% в год. Кредит можно взять на срок до 7 лет и обязательно нужно будет внести первый взнос. Если клиент имеет постоянное трудоустройство и способен документально в установленной форме подтвердить доходы, первый взнос будет небольшим — около 10–20%.

В России на 2019 год наиболее выгодные условия предлагают такие банковские организации, как:

- Сбербанк России — признан самым надёжным и удобным. Здесь можно взять кредит на покупку авто на 5 лет под 13,5% годовых. Минимальный первый взнос составляет 15%. Также банк предлагает услугу лизинга легковых автомобилей с первоначальным взносом до 49% и рассрочкой на срок до 48 месяцев;

- ВТБ — банк предлагает наиболее приемлемую процентную ставку (9,1%) на общих условиях. Допустимый срок займа —7 лет с минимальным первым взносом 20%. Есть возможность взять авто в рассрочку с возвратом 20% НДС и получение скидок от дилеров;

- Центр-Инвест — организация готова предложить лучшие льготные программы. При первоначальном взносе до 50% от стоимости автомобиля, срок кредитования не будет превышать 3 лет;

- Банк Россия — имеет бонусную программу для клиентов с хорошей кредитной историей. Так годовая процентная ставка может быть снижена на 0,5%. При этом заёмщику обязательно нужно подтвердить официальный доход;

- Банк Санкт-Петербург — считается одним из лучших в северо-западном регионе страны. Предлагает автокредиты на сумму до 4 млн руб. с процентной ставкой 10,5%. Есть возможность взять заём без первого взноса, но тогда годовая ставка увеличится до 14,5%.

Взять автомобиль в рассрочку можно в автосалонах. Одним из лучших признан автоцентр «Атлантис». Здесь можно выгодно приобрести подержанный автомобиль, получив скидку в 50 тыс. руб. Все машины проходят юридическую проверку и предпродажную подготовку. Автосалон предоставляет большой выбор марок и моделей авто, сотрудничает с такими крупными банками как Сбербанк, ВТБ, Танькофф и пр.

Если вы хотите приобрести в рассрочку новое ТС, можно обратиться в компанию «Авилон», где покупателю представлено около 30 марок авто. Также хорошими вариантами станут автосалоны: «BMW Адванс-авто», «Тойота Центр», «Авто Старт» (официальный дилер Kia) и пр. Что же касается лизинговых компаний, лучшими признаны такие, как: «Европлан», «Интерлизинг», «ТрансФин-М» и пр.

Необходимые документы для покупки авто в кредит

Пакет документов, необходимых для оформления кредита на авто, может отличаться своим содержимым в том или ином случае.

В основном, большинство организаций требуют следующее:

- паспорт с подтверждением постоянной регистрации в регионе подачи заявки на получение займа;

- водительские права;

- справка с места официального трудоустройства, выданная по форме 2-НДФЛ.

К документам, которые могут дополнительно понадобиться, относятся также:

- военный билет;

- бумаги, свидетельствующие о наличии движимого и недвижимого имущества;

- копия трудовой книжки;

- свидетельство о присвоении ИНН и пр.

Встречаются ситуации, когда клиент не может предоставить справку о доходах в установленной законом форме. В таком случае банк может запросить (не все финансовые организации идут на уступки) документ, выписанный в произвольной форме и заверенный организацией. Индивидуальные предприниматели предоставляют соответствующее свидетельство о регистрации.

Оформление

Чтобы взять автокредит в банке, клиенту придётся преодолеть следующие ступени процедуры оформления:

- Определиться с параметрами желаемого авто, посетить автосалон и проконсультироваться менеджером по поводу наличия и точной стоимости.

- Обратиться в банк. Это можно сделать лично, посетив финансовое учреждение или оставить заявку менеджеру салона, который передаст её банкам-партнёрам самостоятельно. Часто в автосалонах находятся представители банков, поэтому обратиться можно прямо к ним.

- В случае одобрительного решения, собрать все необходимые документы и оплатить первый взнос.

- Оформить кредитный договор. Очень важно внимательно ознакомиться со всеми пунктами, в том числе, обозначенными мелким шрифтом. После оформления, банк должен выдать помимо экземпляра договора график погашения задолженности и реквизиты счёта, на который нужно ежемесячно перечислять средства.

- Забрать автомобиль из салона.

- Оформить страховку и пройти регистрацию в ГИБДД.

- Передать копию страхового полиса и ПТС в банк.

После того, как вы внесёте окончательный платёж, нужно обратиться в отделение банка для закрытия кредита и получения на руки ПТС. Теперь вы станете полноправным собственником авто.

Оформление рассрочки предполагает схожий порядок действий на первых стадиях. Потенциальный покупатель также для начала должен определиться, какое именно авто он желает приобрести, ознакомиться с ценами и возможными предложениями автосалонов. Далее следует рассмотреть, что может предложить банк, автосалон или лизинговая компания, сравнить их требования к заёмщику и условия рассрочки.

Важно сопоставить расходы со своими доходами, а также учесть, хватит ли средств для внесения первого платежа, который зачастую имеет внушительные размеры. Далее следует такой порядок действий:

- Подготовка документов и обращение в выбранную организацию для оформления займа. Здесь нужно будет написать заявление и оформить специальную анкету, вопросы которой направлены в основном на выяснение материального положения заёмщика.

- Если одобрение на рассрочку получено (обычно вопрос рассматривается 1-2 дня), нужно ещё раз подойти в офис компании, чтобы оформить договор и оплатить первый взнос.

- После подписания бумаг и получения на руки договора, графика платежей и реквизитов, покупатель получает долгожданный автомобиль, но документы на него остаются у компании, предоставившей рассрочку. Регистрация автомобиля и страхование проводится ней же.

- После того, как будет внесён последний платёж, покупатель получает документы и становится полноправным владельцем автомобиля. В случае, если рассрочка оформлялась в лизинговой компании, заёмщику нужно будет внести остаточный платёж, чтобы забрать авто.

В чём отличия рассрочки от автосалона и от банка

Рассрочку на автомобиль можно приобрести в банке или непосредственно в автосалоне. Здесь стоит отметить один нюанс — оформляя договор с салоном-магазином, клиент, так или иначе, вступает в финансовые отношения и с банком.

Процедура предоставления рассрочки автосалоном заключается в следующем: дилер заключает договор рассрочки с клиентом и «перепродаёт» обязательства по нему банку-партнёру с определённой скидкой (на ней, собственно, банк и зарабатывает). В дальнейшем, покупатель вносит средства по погашению долга на банковский счёт. При этом ПТС на авто остаётся в салоне или передаётся в банковскую организацию. Клиент его сможет забрать после выплаты долга.

Основные отличия сделок, проводимых в автосалонах и банках, заключаются в том, что:

- у дилера можно оформить рассрочку лишь на то ТС, которое предусмотрено в условиях акции, а, как правило, это автомобили, которые плохо продаются. Беря рассрочку в банке, совершенно не важно, какую марку и модель вы хотите приобрести;

- в автосалоне можно присмотреть подержанный автомобиль, связаться с хозяином и заключить с ним договор о займе без первого взноса;

- оформление рассрочки в магазине выгодно в том случае, если клиент в состоянии заплатить первоначальный взнос в размере половины стоимости авто, а также погасить задолженность в короткий срок. Если же такой возможности нет, следует обратиться в банк;

- при оформлении займа в банке, покупатель авто может самостоятельно выбрать страховую компанию. В автосалонах страховщика попросту навязывают, вынуждая оформить полис в конкретной компании. Причём стоимость таких услуг будет отличаться не в самую выгодную сторону;

- вопрос о подтверждении выдачи займа в автосалонах решается намного быстрее — в течение 1-2 дней, в то время как при обращении в банк, можно ждать решения около недели.

Приобретение автомобиля в кредит или рассрочку — дело серьёзное и сугубо индивидуальное. Здесь не стоит спешить, важно грамотно взвесить имеющиеся предложения и сопоставить их с вашими реальными доходами. Правильная оценка ситуации на начальном этапе поможет избежать в дальнейшем попадания в долговую кабалу.

0

0