В сфере финансов и бизнеса всегда можно найти лазейку, которая позволит с наименьшими рисками вкладывать деньги или пускать их в оборот. В этом плане очень привлекателен лизинг. Что это такое и чем отличается от кредита, читайте ниже.

Понятие лизинга

Чтобы лучше понимать специфику рассматриваемой операции, следует подробнее изучить понятие, а также связанные с ним определения. Лизинг — это особая форма кредитования, преследующая цель помочь организациям оптимизировать финансовые и товарные обороты, а физическим лицам приобрести дорогостоящие товары. Финансовая услуга позволяет брать в аренду недвижимость, оборудование, транспорт, а также предполагает возможность их полного выкупа в дальнейшем.

Связанные с лизингом понятия:

- Предмет лизинга — имущество, которое даётся в аренду и находится в личной собственности у лизингодателя. К этому понятию не относятся объекты (земельные участки, природные рекреации, имущество), находящиеся в собственности у государства.

- Лизингодатель — лицо или компания, передающие имущество в аренду и взимающие за это определённую плату.

- Лизингополучатель — физ- или юрлицо, получающее имущество в аренду и обязующееся соблюдать условия договора, в которые входит ежемесячное внесение конкретной суммы за пользование, а также возможность полного выкупа.

- Страховщик — не обязательный, но крайне желательный участник рассматриваемых финансовых отношений, который обеспечивает страхование различных рисков (финансовых, транспортных, имущественных и пр.). Обычно это партнёр лизингодателя или получателя услуги.

Основные формы лизинга

Выделяют следующие основные формы рассматриваемой услуги:

- финансовая;

- оперативная;

- возвратная.

Таблица, описывающая дополнительные формы лизинга:

| Форма | Характеристика |

| чистый | лизингодатель несёт все расходы сам. |

| частичный | арендодатель берёт на себя расходы только за обслуживание имущества. |

| полный | издержки оплачивает лизингополучатель. |

| срочный | имущество в аренду берётся один раз на определённый срок. |

| возобновляемый | по истечении срока аренды возможно её продление. |

| генеральный | предполагает дополнительно аренду оборудования без заключения ещё одной сделки. |

| прямой | имущество в аренду сдаёт непосредственно собственник. |

| косвенный | предмет лизинга предоставляет посредник владельца (доверенное лицо, дочерняя компания). |

| раздельный | предполагает участие в сделке нескольких лизингодателей, производителей, банковских организаций и страхователей. |

| внутренний | производится строго внутри одного государства. |

| международный (внешний) | один из участников сделки находится за границей. |

Финансовый

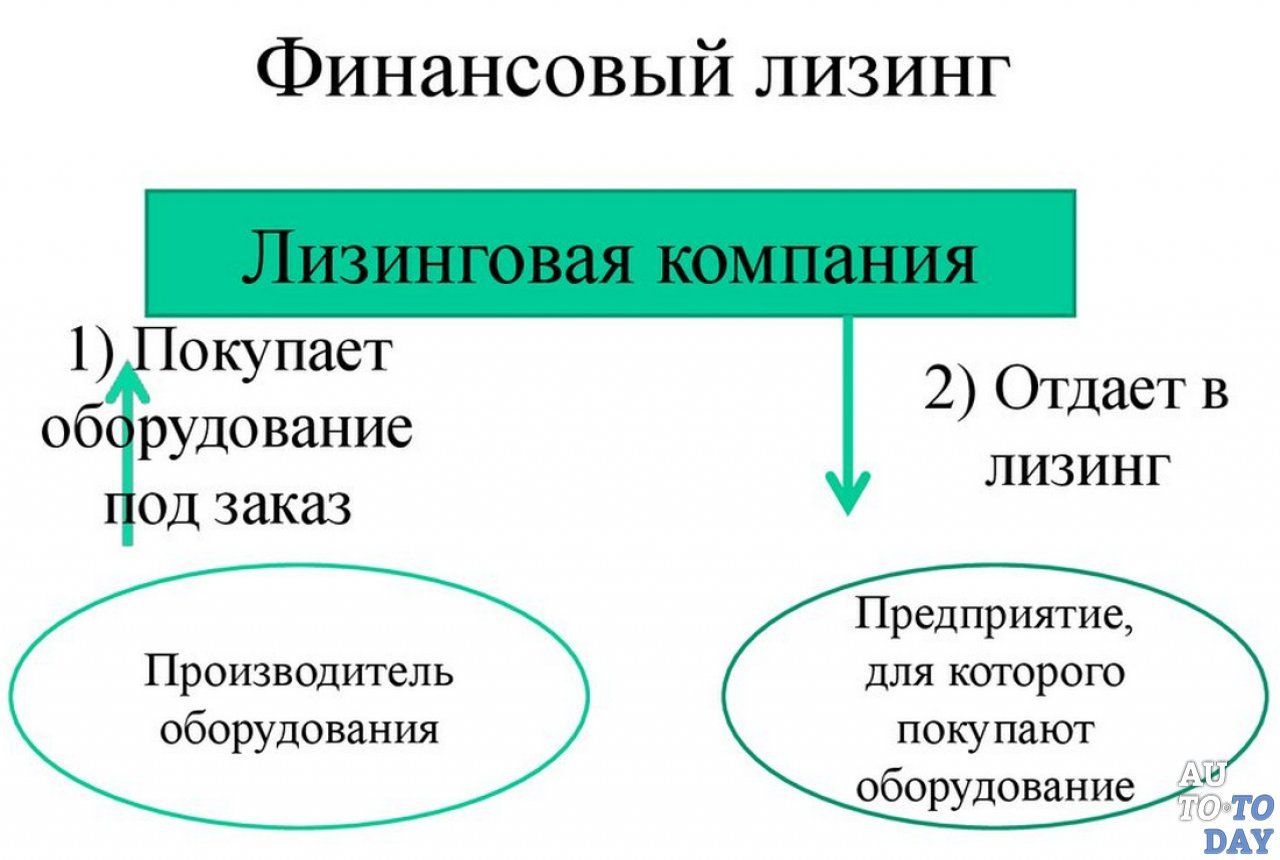

Специфика данной формы лизинга заключается в том, что некое лицо приобретает в свою собственность имущество, таким образом делая финансовый вклад. Затем оно сдаёт этот субъект в аренду на длительный срок, что позволяет покрыть издержки на покупку полностью или в большей мере, а также получить дополнительную прибыль. Характерный признак данной манипуляции — субъект, приобретаемый лизингодателем, изначально предназначен для сдачи в аренду с последующим выкупом иному лицу или компании. По окончании срока договора и внесения полной суммы, оговорённой ранее, субъект переходит в собственность лизингополучателя, а до этого находится во владении у арендодателя.

В зависимости от условий, оговариваемых при заключении сделки, выделяют 2 вида финансового лизинга:

- с полной окупаемостью на протяжении действия договора;

- с частичным возвратом средств, затраченных на покупку.

Оперативный

Основной особенностью оперативного лизинга является отсутствие возможности последующего выкупа имущества, взятого в аренду. Кроме того срок договора короче, чем при финансовой форме, а арендная ставка выше. Данный вид отношений может предусматривать возобновление срока по окончании первичного. Издержки по техобслуживанию, страхованию и пр. принимает на себя владелец имущества, как лицо, наиболее заинтересованное в надлежащем его состоянии.

Возвратный

Особенность возвратной формы состоит в том, что владелец собственности, продав её, становится лизингополучателем. Схема выглядит следующим образом:

- Собственник продаёт имущество лизинговой компании.

- Затем берёт его же в аренду согласно договорённости.

Такой подход позволяет собственнику получить дополнительную прибыль и одновременно эксплуатировать имущество, не выводя его из хозяйственной деятельности.

Такой подход позволяет собственнику получить дополнительную прибыль и одновременно эксплуатировать имущество, не выводя его из хозяйственной деятельности.

Виды лизинга

Согласно определению лизинга, предметом залога может быть любое имущество, исключая государственное. Наиболее популярные виды данной формы кредитования различаются именно по предметам лизинга:

- авто;

- оборудование;

- финансовый;

- персонал.

Лизинг авто

Если кратко, суть состоит в том, что машина берётся в аренду, а по окончании срока договора, когда внесены все деньги, переходит в собственность лизингополучателя. Оформить договор может и физическое, и юридическое лицо. Данный вид кредитования выгоден для всех участников сделки. Машина является таким субъектом, который в любом случае можно продать на вторичном рынке. Кроме того при желании можно очень легко расторгнуть договорённость. Также, благодаря автолизингу, человек может приобрести спецтехнику или грузовые машины, что актуально для тех, кому не доступно кредитование по причине несоответствия требованиям банка.

При таком виде финансовых отношений, лизинговая компания может взять на себя часть расходов на техобслуживание, ремонт, страхование и пр., или же предоставить совершать всё это самому получателю услуги.

Лизинг оборудования

Хорошее, качественное оборудование зачастую стоит не дёшево, поэтому компании и частные предприниматели ищут различные выходы из ситуации. В этом случае лизинг является наиболее приемлемым вариантом оптимизации производства за счёт получения всего необходимого оборудования сразу в долгосрочную аренду.

Взять оборудование в долгосрочную аренду намного проще, чем оформить кредит, т. к. потребуется минимум документов и требования к получателю более лояльные. Помимо этого появляется возможность повысить товарооборот и мощности без единовременного вложения больших сумм. Более осторожно следует брать в лизинг объекты узкого направления. Их будет достаточно сложно реализовать, а кроме этого, лизинговые компании, сдающие в аренду подобное оборудование, требуют внесения залога или предоплаты, которые в случае аннулирования договора не подлежат возврату.

Финансовый лизинг

Эта разновидность лизинга предполагает покупку определённого имущества (такого как машина, недвижимость, оборудование, земельный участок) и последующую его сдачу в аренду, с предоставлением возможности выкупа. Сделка имеет трёхсторонний характер. Лизингополучатель обращается к арендодателю, а тот, в свою очередь, приобретает субъект у поставщика. После этого передаёт его в пользование получателю.

Лизинг персонала

Лизингом персонала является управленческая технология: она преследует цель обеспечить производство необходимыми трудовыми ресурсами, прибегая к помощи сторонней организации. Например, когда фирма получила заказ не совсем по своему профилю и без привлечения специалиста, не числящегося в штате, не получится выполнить проект. Также этот вид лизинга пользуется спросом у компаний, которые сезонно претерпевают острый недостаток кадров — к примеру, на курорте при наплыве туристов.

Отношения, возникающие при предоставлении услуги, предусматривают некоторые нюансы, т. к. в качестве субъекта лизинга выступает человек:

- Перевод специалистов на временные должности в компании-лизингополучатели может осуществлять организация, аккредитованная центром занятости и платящая налоги по основной системе, не УСН.

- Максимальный срок, на который может быть предоставлен временный работник, составляет 9 мес.

- Работа непостоянного персонала должна оплачиваться в соответствии с нормами, установленными фирмой-получателем для постоянных кадров.

- Привлекая людей на опасные и вредные производства, их необходимо обеспечить компенсациями и выплатами, предусмотренными государством.

Как работает лизинг

Эта сфера кредитования предполагает свои нюансы проведения финансовых манипуляций. В общей сложности оформление договора можно разделить на 5 этапов:

- Выбор объекта и арендодателя — это задача получателя услуги. Проводить анализ следует, опираясь на экономическую целесообразность и свои предпочтения.

- Ознакомление с условиями — для себя необходимо прояснить длительность аренды, суммы ежемесячных и первоначальной выплат, режим внесения средств, условия окончания договора. Если клиента устраивают все пункты, то он подаёт заявку и готовит документы, которые затребует арендодатель. В свою очередь последний проверяет предоставленную информацию и детально анализирует платёжеспособность клиента.

- Стороны заключают лизинговый договор.

- Внесение первоначальной суммы и передача имущества в пользование получателю.

- Эксплуатация имущества и приобретение его в собственность получателем. Если клиент нарушает условия договора, арендодатель оставляет за собой право изъять объект, но вся прибыль, получаемая клиентом за время пользования объектом, является его собственностью. Также при соблюдении всех нюансов сделки, по окончании срока её действия получатель становится полноправным владельцем или имеет право продлить договорённость.

Преимущества и недостатки лизинга

Краткий обзор этих моментов поможет более точно определить экономическую целесообразность, возможные риски и выгоды в сравнении с другими финансовыми манипуляциями.

Главные преимущества:

- получаемые активы не относятся к налогооблагаемому имуществу получателя;

- лизинговые субъекты позволяют получать качественные услуги по сервисному и техническому обслуживанию;

- сравнительно небольшой первоначальный платёж (5–30% от суммы);

- обеспечение финансирования инвестиционных процессов без привлечения крупных денежных сумм, что существенно облегчает покупку дорогостоящих объектов, без необходимости выведения ресурсов из хозяйственной деятельности;

- возможность выбрать форму и вид обеспечения;

- упрощённая схема получения активов, в сравнении со ссудой, т. к. получаемый в собственность субъект может единовременно быть предметом залога;

- каждый ежемесячный платёж является издержкой производства, а соответственно снижает налогооблагаемые поступления;

- возможность установить договорённость о внесении платежей после получения прибыли от используемого имущества.

Как и каждая манипуляция, предполагающая длительное внесение средств за определённую собственность, лизинг имеет недостатки. Основные из них:

- выгода от ускоренной окупаемости имущества полностью достаются арендодателю;

- конечная стоимость продукта выходит выше, чем при кредитовании;

- взносы обязательны и должны покрываться вне зависимости от состояния оборудования или результатов деятельности;

- повышение финансовых рисков;

- обязательно наличие гарантий или залога, чтобы арендодатель был уверен в платёжеспособности клиента.

Чем отличается лизинг от кредита

Основное отличие лизинга от кредита заключается в том, что получатель в первом случае сразу имеет право собственности на имущество, а во втором — только по окончании срока действия сделки. При оформлении лизинга не требуется предоставлять кредитную историю, хотя финансовая стабильность клиента изучается очень тщательно. В случае же с кредитованием, негативные отзывы других банков могут существенно снизить шансы получения ссуды. Ещё одним отличием является получение налоговых льгот при лизинге, т. к. имущество ещё формально является собственностью арендодателя.

Итак, заключая лизинговый контракт, определённую выгоду получают и клиент, и арендодатель. Главное — правильно подойти к делу, изучив все нюансы и целесообразность в экономическом плане.

0

0