Автокредиты сегодня завоевали немалую популярность у населения, ведь иметь автомобиль мечтает каждая семья, но не у всех достаточно денежных средств, чтобы просто купить машину. В России действует довольно много банковских структур и автосалонов, предлагающих самые разные программы кредитования. Чтобы сделать покупку менее затратной, важно ознакомиться с различными условиями и выбрать подходящий вариант.

- Что такое автокредит

- Виды автокредитов

- Плюсы и минусы автокредитов

- Выгодно ли покупать авто в кредит в автосалоне

- Условия для получения и необходимые документы

- Пошаговый процесс получения автокредита

- Пример расчёта разницы между стоимостью авто и его конечной стоимостью в кредит

- Рейтинг лучших банков по процентам

Что такое автокредит

Автокредит — это денежные средства, передающиеся в виде займа клиенту финансовым учреждением или автосалоном для покупки ТС. Иногда такие кредиты берут и для ремонта или тюнинга. Данный вид займа предполагает, что после оформления сделки клиент становится владельцем машины, но в то же время, он ограничивается в некоторых правах.

Дело в том, что авто, взятое в кредит, автоматически становится залоговым имуществом. Документы на него сохраняются в финансовом учреждении до полного погашения займа. Соответственно, новоиспечённый владелец не вправе продать ТС без разрешения банка или подарить. Ещё один нюанс — если возникнет необходимость выехать за пределы России на машине, нужно будет обязательно получить одобрение банка.

Факт того, что автомобиль является залоговым имуществом по кредиту, отражается и на оформлении страховки. Большинство банков к этому выдвигают обязательное требование. И это вполне понятно, ведь таким образом финансовое учреждение подстраховывается: в случае аварии и кражи страховая компания должна будет возместить кредитору средства. Для владельца страховка тоже даёт немалый плюс. Во-первых, страховка предполагает бесплатный ремонт, а ведь для человека, которому приходится ежемесячно выплачивать немалую сумму по кредиту, очень важна экономия каждой копейки. Во-вторых, если случится неприятная ситуация, описанная выше (ДТП, кража), страховой полис не даст владельцу остаться без машины с большим банковским долгом.

Виды автокредитов

Сегодня среди банковских структур и автосалонов существует жуткая конкуренция, которая вынуждает участников изобретать новые продукты кредитования с выгодными условиями. Отсюда появляются разнообразные виды кредитов. Однако следует понимать, что каждый из них имеет не только плюсы, но и минусы, о которых клиент поначалу может даже и не подозревать, а некоторые просто выгодны для тех, кто не имеет официального дохода.

Если рассматривать этот вопрос более конкретно, можно выделить следующие виды займов:

- Кредит на авто с первоначальным взносом Это самая распространённая схема. В данном случае банк получает дополнительную перестраховку — если заёмщик не сможет платить по обязательству, финансовое учреждение сможет продать ТС, а изначальный взнос покроет разницу между покупкой нового авто и продажей б/у. Такие условия выгодны и для получателя, так как предполагают невысокую процентную ставку.

- Автокредит без первого платежа. Этот вид займа встречается крайне редко. Если у вас нет денег для внесения изначального взноса, будьте готовы к тому, что вам нужно будет предъявлять солидный список документов, доказывающих, что вы можете гарантировать оплату. Учтите, что сотрудники банка будут очень тщательно проверять всю предоставленную информацию, вплоть до того, что могут осведомиться у работодателя, не грозит ли вам сокращение в ближайшее время. Если вы не можете подтвердить доход официальной справкой или имеете плохую кредитную историю, не стоит даже пробовать получить заём без первого взноса. Если же банк даст добро, приготовьтесь к серьёзной переплате. Иногда потенциальные заёмщики оформляют потребительский кредит для того, чтобы внести первый взнос за машину и получается финансово выгоднее, чем не платить его и угодить в «кабалу» очень высоких процентов, которые могут достигать 40–50% годовых.

- Беспроцентный. Данный заём предполагает отсутствие процентов по кредиту. С одной стороны, для покупателя такой вариант довольно выгоден, но только в том случае, если он будет своевременно вносить платежи. Задержки с оплатой приведут к солидным штрафам. Также нужно учесть, что рассрочка выдаётся на короткий срок, не превышающий обычно 2 лет, при этом клиент должен будет выложить повышенный начальный взнос (до 50%). Для банков такой вид договора выгоден привлечением большего количества клиентов, а нулевая процентная ставка компенсируется либо скидкой, предоставленной автосалоном, либо завышенной ценой на авто.

- Без справки о доходах. Такой вид кредитования в последнее время набирает популярность. Объясняется это тем, что многие работают неофициально, при этом имеют солидный доход, но подтвердить его документом не могут. Также встречаются случаи, когда люди имеют денежные средства из других источников, например, сдают в аренду собственное жильё. В данном случае банк может потребовать предъявить бумаги, демонстрирующие ежемесячный доход заёмщика, а также указать данные об этом в банковской анкете. Кредитный продукт предполагает незначительное повышение размера первого платежа и годовой ставки по процентам, которыми банк сможет перекрыть расходы в случае, если заёмщик станет неплатежеспособным.

- Заём без условий.

Такой кредит выдаётся не часто и предусматривает довольно жёсткие требования к заёмщику. При этом отсутствуют требования обязательного страхования, оплаты первого взноса, комиссий, однако появляется дополнительная процентная ставка.

- Заём на покупку подержанного автомобиля. По сравнению с кредитованием нового авто, процентная ставка по займу на автомобиль б/у будет выше примерно на 2%. Кроме того, кредитор вправе установить ограничения на возраст, пробег автомобиля, обязать клиента оформить страховку на весь период кредитования. Многие банки вообще отказывают в таких займах, а если дают, то нужно быть готовым к тому, что либо первый взнос, либо годовой процент будут завышены. Например, если клиент может оплатить сразу 50% от стоимости авто, то для него будет действовать годовая ставка 20%, а в случае, если изначальный платёж не более 20%, переплата может доходить до 50% в год.

- Кредит без оформления страхового полиса. Такой заём чаще выдаётся на подержанные автомобили. Покупателю порой кажется, что отказавшись от покупки полиса, он сможет сэкономить, но это не совсем так: без оформления страховки на авто, банк несёт больше рисков, поэтому значительно увеличивает процентную ставку.

- Кредитование Trade-in.

Программа предполагает фактически обмен старого авто на новое с доплатой. Клиент привозит свою подержанную машину в автосалон и оставляет в счёт оплаты нового автомобиля. После проведённой оценочной экспертизы, устанавливается разница в стоимости нового и б/у автомобиля — её и обязан погасить покупатель. При этом он не должен дожидаться, когда салон продаст старый автомобиль.

- Кредит Buy-back. Данный кредит очень популярен в западных странах. Фактически он предусматривает приобретение авто в аренду. Клиент оформляет договор, оплачивает первый взнос, а затем, ежемесячно вносит только проценты. В договоре устанавливается размер остаточной стоимости, т. е. фактический остаток от цены автомобиля. Когда срок действия соглашения подходит к концу, клиент может выкупить автомобиль, оплатив эту самую сумму остаточной стоимости, а может и отказаться — отдать ТС владельцу, которым выступает банк, и приобрести новое авто. Отличительная черта такого кредитования в том, что на протяжении время действия договора владельцем остаётся кредитор.

- Государственный кредит. В России сегодня работают такие программы как «Первый автомобиль» (для тех, у кого ещё не было собственного ТС) и «Семейный автомобиль» (для граждан, имеющих двух и больше несовершеннолетних детей). При этом покупателю предоставляются хорошие льготные условия — 10% скидка от стоимости машины и годовая ставка, не превышающая 17%. Однако условия кредитования тоже имеют свои особенности. Банки, участвующие в данных программах (не все финансовые учреждения поддерживают проект), могут устанавливать максимально допустимые цифры стоимости авто (например, не более 1,5 млн руб.), даты изготовления, веса легкового транспорта и пр.

Плюсы и минусы автокредитов

Любой заём имеет свои положительные и отрицательные моменты. Не исключение и автокредит, при котором, с одной стороны покупатель имеет возможность быстро приобрести желанное ТС, а с другой — становится должником, который вынужден годами придерживаться графика выплат по кредиту. Перед тем, как отправляться за оформлением займа, стоит хорошенько взвесить все плюсы и минусы этого мероприятия.

К положительным сторонам можно отнести:

- возможность приобретения машины при минимальном количестве накопленной суммы, которая потребуется для внесения первичного взноса;

- наличие государственных льготных условий кредитования, позволяющих существенно сэкономить;

- возможность пользоваться автомобилем до момента полного погашения суммы его стоимости;

- продолжительный в большинстве случаев срок, на который оформляется заём. Оформив кредит, например, на 5 лет, ежемесячно придётся расставаться с не столь большой суммой, как при рассрочке на 2 года. Но этот вопрос достаточно спорный и всё будет зависеть от условий банка. Бывает и так, что продолжительный срок приведёт к возрастанию общей стоимости кредита.

- банки выдвигают довольно жёсткие требования к заёмщикам;

- купленная машина становится предметом залога, а это грозит тем, что в случае неуплаты кредитных обязательств можно остаться без неё;

- обязательное внесение первого взноса. Если вам удастся найти банк, который оформит заём без него, готовьтесь к повышенным процентам;

- долгий процесс оформления, который может продолжаться до нескольких недель.

Видео: плюсы и минусы автокредита

Выгодно ли покупать авто в кредит в автосалоне

Подать заявку на автокредит можно непосредственно в автосалоне, но нужно понимать, что так или иначе вы будете привязаны к определённому банку. Салон тоже получает свою выгоду от подобной сделки, так как вправе устанавливать акционную (низкую) цену на авто, которые плохо продаются, ускорив тем самым их реализацию. Крупный автосалон не испытает особых убытков от снижения цены, зато увеличивает количество клиентов и, соответственно, прибыль. Теперь о главном, что же получает от оформления кредита в автосалоне покупатель.

- удобство: автосалоне можно всё узнать, оформить кредит, приобрести страховку. Отсутствует необходимость самостоятельного посещения банков для получения информации об условиях кредитования. Сейчас во многих автосалонах предоставлена услуга, когда покупатель может оставить менеджеру заявку на кредит с минимальным набором документов, а тот, в свою очередь, отправляет заявку в разные банки-партнёры автосалона. В результате, покупатель-заёмщик узнаёт об условиях разных банков и выбирает наиболее подходящие;

- экономия времени — как правило, кредитную заявку рассматривают не более 3-4 часов;

- возможность приобретения авто со скидкой по акции;

- большое количество банков-партнёров обеспечивает широкий выбор предложений;

- возможность быстро получить кредит по программе Trade-in, обменяв старый автомобиль на новый с доплатой;

- оформление сделки на месте;

- полная поддержка сделки сотрудниками автосалона и банка.

Отрицательные моменты тоже имеют место, а именно:

- предложения о кредитовании поступают только от банков-партнёров автосалона. Если они вас не устраивают, попробуйте ознакомиться с условиями кредитования в других банках;

- повышенная, в большинстве случаев, процентная ставка;

- нередко в дополнение к кредиту идёт страховка каско, оформленная на весь период погашения займа, что обернётся для покупателя немалыми затратами.

Условия для получения и необходимые документы

Получить автокредит не так просто, как это кажется на первый взгляд, так как любое финансовое учреждение, выдающее заём, несёт определённые риски по его возмещению. Банк должен иметь определённые гарантии, что клиент погасит долг, и не нужно будет заниматься волокитой с получением решения суда, разрешающего продать авто, находящееся в залоге.

- наличие паспорта;

- подтверждение постоянного трудоустройства на протяжении минимум 6 месяцев. Это может быть копия трудовой книжки для обычного гражданина или свидетельство о регистрации частного предпринимателя;

- предоставление справки о доходах, подтверждающей платежеспособность заёмщика. Банк может потребовать официальную справку по форме 2-НДФЛ или же выписанную в произвольной форме и заверенной печатью организации-работодателя. Причём учитывается, что заработок должен в 2, а то и 4 раза превышать сумму, требующуюся для расчёта;

- возраст заёмщика должен быть в пределах 21–65 лет. Иногда в условиях банка указывается, какой максимальный возраст должен быть у заёмщика на момент полного погашения задолженности, например, сказано, что на момент окончания периода кредитных платежей возраст клиента не должен превышать 65 лет;

- наличие гражданства России, а также регистрация в регионе, где находится отделение банка;

- сведения о положительной кредитной истории;

- клиент должен иметь водительское удостоверение;

- письменное согласие супруги (супруга), если заёмщик состоит в браке. При заключении договора автокредита, законная жена (муж) автоматически становится созаёмщиком и также несёт обязательства по выплате займа, поэтому вполне естественно, что партнёр должен быть согласен на этот шаг.

Банк может запросить и другие документы. В частности, некоторые финансовые структуры учитывают наличие бумаг, дополнительно подтверждающих платежеспособность. Это может быть свидетельство о праве собственности на недвижимое имущество, договор, по которому оно сдаётся в аренду, а также выписка из банка о наличии крупного депозита и пр.

У мужчин, не достигших окончания призывного возраста (27 лет), могут потребовать предъявление военного билета. Этому есть два объяснения. Во-первых, если даже человек смог подделать (внести изменения) паспорт, то менять данные в военнике он наверняка не рискнёт, так как за это грозит более суровая ответственность. Во-вторых, отсутствие билета говорит о том, что молодого человека могут забрать в армию, следовательно, некоторое время он не сможет оплачивать кредит.

Пошаговый процесс получения автокредита

Прежде всего, заёмщику, чтобы выбрать наиболее приемлемые условия, следует изучить предложения разных банков, автосалонов, которые могут содержать определённые программы лояльности, предложения со скидками (рейтинг банков будет представлен ниже). Сегодня стало доступным в электронном виде направить запросы в самые разные финансовые учреждения, чтобы узнать предварительные шансы и то, на какую сумму из желаемой можно рассчитывать (банк может снизить размер кредита). Также следует попросить сделать расчёт, чтобы понимать сумму грозящей переплаты и соизмерить её со своей платежеспособностью. На сайтах многих банков есть онлайн-калькуляторы, которыми можно воспользоваться для предварительного просчёта. Возможно, для клиента лучшим вариантом станет приобретение более дешёвого авто.

Чтобы получить выгодные условия, стоит попробовать обратиться в банк, где вы уже брали кредит ранее и успешно его погасили. Там вас уже знают как добросовестного заёмщика и могут предложить одну из лояльных программ. Ещё один вариант — финансовое учреждение, в котором оформлена зарплатная карточка. Правда, в последнем случае есть риск — если вы уволитесь, вас могут перевести на другой договор, который будет невыгоден.

Взвесив все «за» и «против», можно приступать к процессу оформления, который пошагово будет выглядеть примерно так:

- Собрать все необходимые документы, которые требует тот или иной банк (автосалон) и вместе с ними посетить учреждение.

- Заполнить анкету-заявление с просьбой о выдаче займа. В ней обязательно указываются данные о заёмщике и автомобиле, образование, семейное положение, сведения о трудовой деятельности, доходах и пр.

- Получить результат. Заявка не всегда увенчивается одобрением банка. Заёмщику может поступить предложение найти созаёмщиков, уменьшить сумму кредита или предоставить дополнительные гарантии погашения кредита. В случае положительного исхода, кредит будет одобрен, а у клиента появляется время от 1 месяца до полугода на покупку ТС.

- Заключить с продавцом договор купли-продажи и оплатить первый взнос (если другое не предусмотрено условиями кредитного договора).

- Оформить страховку на весь срок кредитования.

Видео: заключение договора купли-продажи авто

После всех этих процедур, покупатель заключает кредитное соглашение с организацией и одновременно договор залога, согласно которому, ТС будет передано банку в случае неуплаты займа.

- ПТС автомобиля (можно копию);

- документ от продавца, подтверждающий оплату первого взноса;

- страховой полис;

- справка о согласии супруга (супруги) про передачу ТС в собственность банка, если кредит не будет погашен.

В течение нескольких дней банк переведёт денежные средства на счёт продавца, а клиенту будет выдана распечатка с графиком погашения и банковскими реквизитами. Всё, что останется новому владельцу — забрать автомобиль из салона и, конечно, каждый месяц добросовестно выплачивать долг.

Пример расчёта разницы между стоимостью авто и его конечной стоимостью в кредит

Процесс расчёта стоимости кредита довольно не прост и, как показывает практика, лишь 10% людей умеют правильно просчитать его, включив все условия. А между тем, это довольно важно, так как потенциальный заёмщик может самостоятельно оценить выгоду того или иного кредитного продукта.

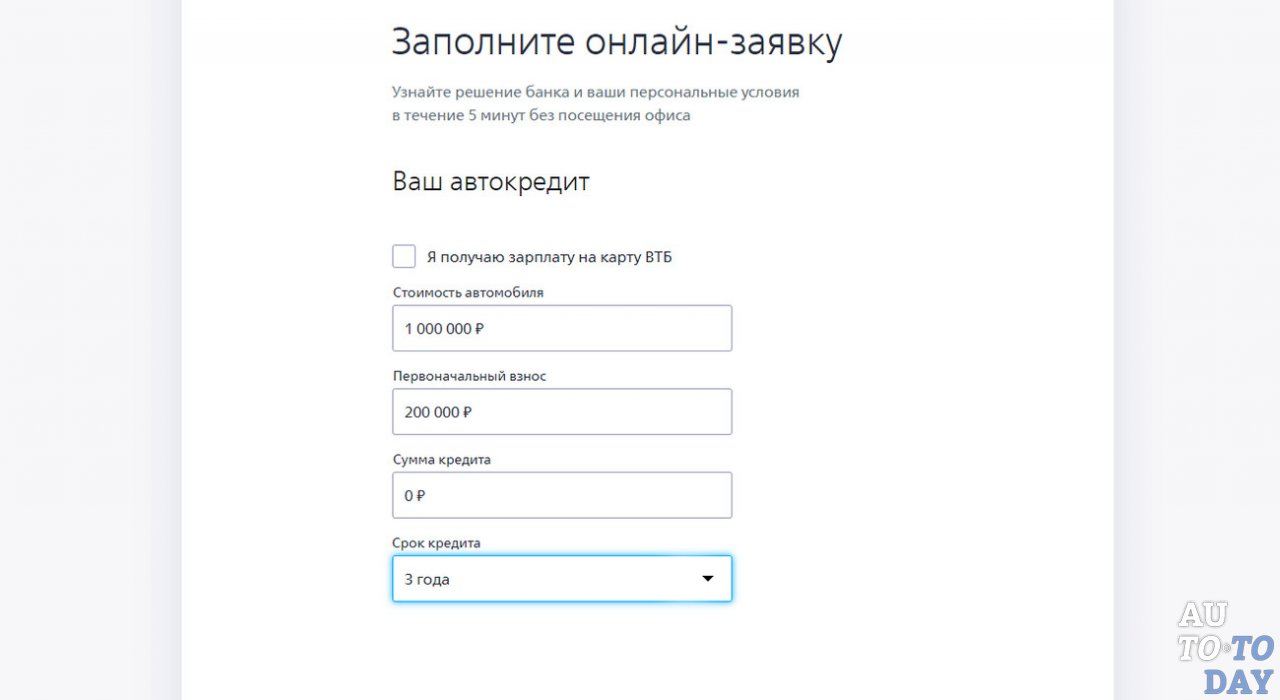

- Ввести стоимость автомобиля 1 млн руб.

- Указать размер первого взноса. По условиям продукта нужно изначально заплатить не менее 20%, т. е. авансовый платёж составит 200 тыс. руб.

- Указать срок погашения 3 года.

На основании этих данных программа автоматически выдаёт размер ежемесячного платежа 27303 руб. Теперь нужно умножить цифру на 36 месяцев и получится, что за 3 года переплата составит 982908 руб. Однако в этой цифре включён и размер самой ссуды, который составляет 800 тыс. руб. (1 млн руб. минус первый взнос 20%). Его нужно вычесть, чтобы понять фактическую переплату и оценить выгоду всего мероприятия. При вычете получится, что за 3 года разница между фактической стоимостью авто и приобретением в кредит составит 182908 руб. Если разделить эту сумму на 36 месяцев, получится, что годовая переплата будет составлять 60969 руб.

В данном случае наведён приблизительный расчёт по одному из банков России. Конечная сумма, сколько придётся переплачивать, зависит от условий кредитных продуктов и наличия документов о платежеспособности. Некоторые финансовые учреждения требуют большую сумму первого взноса, устанавливая при этом низкую годовую ставку, и, наоборот.

Рейтинг лучших банков по процентам

Средний годовой процент для автокредитов на сегодня составляет около 18–20%. Однако его размер будет варьироваться в меньшую или большую сторону, в зависимости от многих условий: суммы первого взноса, наличия официальной справки, подтверждающей достаточный для оплаты займа доход, состояние автомобиля, вида кредитования, длительность займа и прочее. Наиболее выгодные условия предоставляют такие банки, как:

- Тинькофф Банк. Довольно популярная среди населения финансовая организация, требующая для оформления автокредита минимальный пакет документов. Максимально возможная сумма автокредита составляет 2 млн руб. Средства можно взять в заём на 5 лет под годовую ставку 9,9%.

- Эксперт Банк. Здесь можно получить хорошие условия при покупке машины отечественного производства, стоимостью до 800 тыс. руб. Ежегодная переплата будет составлять порядка 9,67%. Привлекает и длительный срок кредитования — до 7 лет.

- Уралсиб. Финансовая корпорация имеющая разнообразные выгодные программы автокредитования. С помощью этой организации можно приобрести подержанный или новый автомобиль с максимальной стоимостью 3 млн руб. на 5 лет под 9,9 % годовых. Потребуется внести первый взнос 20%.

- ВТБ. Крупнейшая финансовая организация, имеющая большой опыт автокредитования и множество программ. Здесь можно получить лояльные условия для приобретения ТС б/у и нового автомобиля. Особенным спросом пользуется программа «Свобода выбора», по которой можно выгодно приобрести иностранный автомобиль в любом состоянии. Стоимость не должна превышать 3 млнруб. Максимальная сумма первого взноса — 20%, однако она может быть снижена или даже обнулена в зависимости от наличия справки, подтверждающие доход. Ставка составляет 8% годовых.

- ЮниКредитБанк. Учреждение предлагает большое разнообразие программ автокредитования, среди которых есть выгодные условия для тех, кто хочет приобрести авто высокого класса. Банк даёт кредит до 8 млн руб. Первоначальный взнос составляет 20%, а годовая ставка стартует от 10,8%.

Видео: как выбрать самый выгодный автокредит

Автокредит является одним из самых быстрых способов заполучить долгожданное транспортное средство, не имея в распоряжении большой суммы. Но, чтобы заём был действительно выгодным, необходимо правильно выбрать банк и кредитный продукт, который обеспечит наиболее приемлемые условия.

0

0