ДТП — это сложное испытание и стресс даже для бывалых водителей. Кроме серьёзной эмоциональной нагрузки такая ситуация предполагает и особую процедуру юридического разрешения. Однако не всегда водителю удаётся правильно оформить все документы, что непременно ведёт к утере преимуществ автострахования. В статье подробно описано, какие ситуации могут рассматриваться как страховой случай ОСАГО, а также что делать при их наступлении.

Что такое страховые случаи по ОСАГО

Под страховым случаем принято подразумевать особое событие, при наступлении которого у страховых компаний (СК) перед своими клиентами возникает обязанность компенсации всевозможных ущербов. Относительно полиса ОСАГО это явление подразумевает компенсацию всех убытков, вызванных ответственностью автомобилиста в ходе всевозможных дорожно-транспортных происшествий перед государственными органами, третьими лицами и т. д.

Регулируется это понятие Федеральным законом №40 «Об обязательном страховании гражданской ответственности владельцев транспортных средств» от 25 апреля 2002 года, в котором строго охарактеризованы основные нормы этого явления. Прежде всего к ним относят те факты и особенности, которые дают возможность признать или отвергнуть наступление страховых ситуаций, а вместе с этим и возникновение благоприятных условий для возмещения ущерба. Кроме того, законом строго регулируются и основные понятия, которые описывают все стороны происшествий, а также их всевозможные взаимосвязи.

Страховой случай по ОСАГО при ДТП

Страховым случаем по ОСАГО во время ДТП являются всевозможные события и ситуации, в ходе развития которых водитель с действующим страховым полисом за рулём своего транспортного средства нанёс вред здоровью или материальный ущерб себе и прочим участникам дорожного движения. При этом такая ситуация должна обязательно попадать в перечень задокументированных для выплат происшествий.

Согласно действующему законодательству РФ, для того чтобы признать наступление страхового случая, должны сформироваться два обязательных фактора:

- виновник происшествия — это одна из сторон, к которой, согласно закону №40, применяется понятие гражданской ответственности. Именно поэтому факт происшествия и понесённые убытки можно доказать только в случае возникновения как минимум двух сторон — виновника и потерпевшего;

- материальный ущерб должен быть нанесён исключительно при использовании внесённого в полис автомобиля. Согласно действующим законодательным актам, это подразумевает под собой управление авто во время движения его по дорогам и автомагистралям, а также на прилегающей к ним местности.

Страховой случай без ДТП

Большинство официальных законных и подзаконных актов, в том числе и «Об обязательном автостраховании», говорят и о следующем: чтобы признать наступление страхового случая, кроме виновника, пострадавшей стороны и понесённых убытков должен сформироваться сам факт происшествия. При этом законодательство обязательно требует, чтобы он был связан с дорожным движением, в том числе и нарушением общих правил передвижения. Именно поэтому наступление выплат по ОСАГО происходит только в том случае, если материальный ущерб связан с ДТП.

Однако в этом правиле есть и некоторые исключения. Многие компании часто предлагают своим клиентам дополнительные услуги: в таком случае стандартный ОСАГО расширяет спектр опасных ситуаций, по мере развития которых автомобилист может ожидать выплату убытков. Нередко они косвенно либо и вовсе не соприкасаются с дорожным движением (защита от угона, повреждений злоумышленниками и т. д.), а это и является главным условием наступления страхового случая без ДТП.

Когда не признают страховые случаи

Сегодня известно огромное количество разнообразных факторов, которые дают возможность страховым компания отказывать в выплате водителю после ДТП на вполне законных основаниях. Для этого в законодательстве предусмотрен ряд причин и ситуаций, которые не включаются в понятие страхования автогражданской ответственности, и поэтому каждое такое событие признаётся нестраховым.

Прежде всего, это:

- совершение ДТП на авто, не вписанном в ОСАГО, так как страховка оформляется исключительно для конкретного транспортного средства;

- управление транспортным средством лицами, не вписанными в полис;

- ДТП, совершённое на территории предприятий либо вдали от дорожных путей общественного пользования;

- всевозможный вред, нанесённый опасным грузом, либо перевозка предметов, которые потенциально могут нанести вред. Такие предметы требуют отдельного страхования;

- моральный ущерб либо выгода, которая была отстранена или потеряна в ходе происшествия;

- вред был нанесён в ходе автосоревнований, учебной езды и т. д., на специально отведённых для этого местах;

- всевозможные убытки здоровью, полученные лицами, ведущими за рулём свою трудовую деятельность. Защита от таких опасностей должна проводиться при помощи отдельного полиса;

- повреждения, выполненные во время погрузочных или разгрузочных работ;

- всевозможный вред, нанесённый организации или частному предпринимателю наёмным работником, которому доверено управлять транспортным средством;

- весь спектр повреждений, нанесённых историко-культурным ценностям, деньгам, украшениям и драгоценностям. Компенсацию в таком случае обязан выплатить виновник аварии, в индивидуальном порядке.

Оформление страхового случая по ОСАГО

Оформление любого страхового случая по ОСАГО предусматривает особый перечень шагов. Каждое такое действие сочетает в себе определённый порядок операций, благодаря чему можно не только доказать все убытки, но и обеспечить себе гарантированные выплаты. Прежде всего необходимо оградить место столкновения: для этого за несколько метров до остановленных транспортных средств нужно установить специальный предупреждающий знак (красный треугольник).

Если после ДТП пострадавших нет, а общие повреждения незначительны, можно оформить аварию самостоятельно. Для этого необходимо заполнить так называемый «бланк об извещении» (прилагается к полису). После этого можно оставлять место аварии, однако в ближайшие сроки нужно зарегистрировать происшествие в любом отделе ГИБДД.

Инструкция по заполнению бланка извещения

Сотрудники полиции должны выдать справку о ДТП со всеми указанными обстоятельствами. С ней нужно посетить офис страхового агента и с его помощью далее необходимо подписать дополнительные документы, на основании которых будет принято решение о бесплатном ремонте либо денежных выплатах.

В случае каких-либо разногласий между участниками аварии нужно обязательно вызвать сотрудников полиции. Только они смогут правильно оформить происшествие и выявить все нарушения, допущенные каждым участником движения. До их приезда водителям рекомендуется не покидать место ДТП и по возможности оставить транспортные средства в исходном положении.

Если авария привела к серьёзным травмам, после ограждения места ДТП обязательно необходимо:

- Оказать первую медицинскую помощь потерпевшим.

- Вызвать сотрудников полиции и медицинской службы.

- По возможности найти всех свидетелей, записать их контактные данные.

- Сфотографировать или снять на видео место ДТП.

- Заполнить бланк извещения об аварии вместе с прочими участниками происшествия.

- После приезда сотрудников полиции и фиксации аварии нужно на месте получить специальную справку о ДТП. В ней обязательно должен быть указан факт наличия телесных травм.

- Далее можно проводить эвакуацию автомобиля.

Какие нужны документы

Для обращения в страховую службу по возмещению убытков потребуется особый перечень документов, на основе которого и будут проводиться выплаты. Первым нужно взять документ, удостоверяющий личность получателя возмещения. Нерезидентам России потребуется обзавестись оригиналом и нотариально заверенным переводом заграничного паспорта. Если компенсация будет выдаваться не собственнику машины, потребуется оформить доверенность от владельца авто.

Кроме этого, обязательно нужно взять все справки, подтверждающие права собственности на машину. К ним относят свидетельство о регистрации транспортного средства и технический паспорт машины. В случае действующего лизингового договора дополнительно следует взять распечатанную копию кредитного документа. Для оформления самого факта аварии потребуется комплекс справок из компетентных органов.

Он включает в себя следующий перечень:

- справка о ДТП по форме №154 — в случае её отсутствия альтернативой может служить протокол о транспортном происшествии;

- постановление или протокол об административном правонарушении (если составлялись);

- извещение о ДТП.

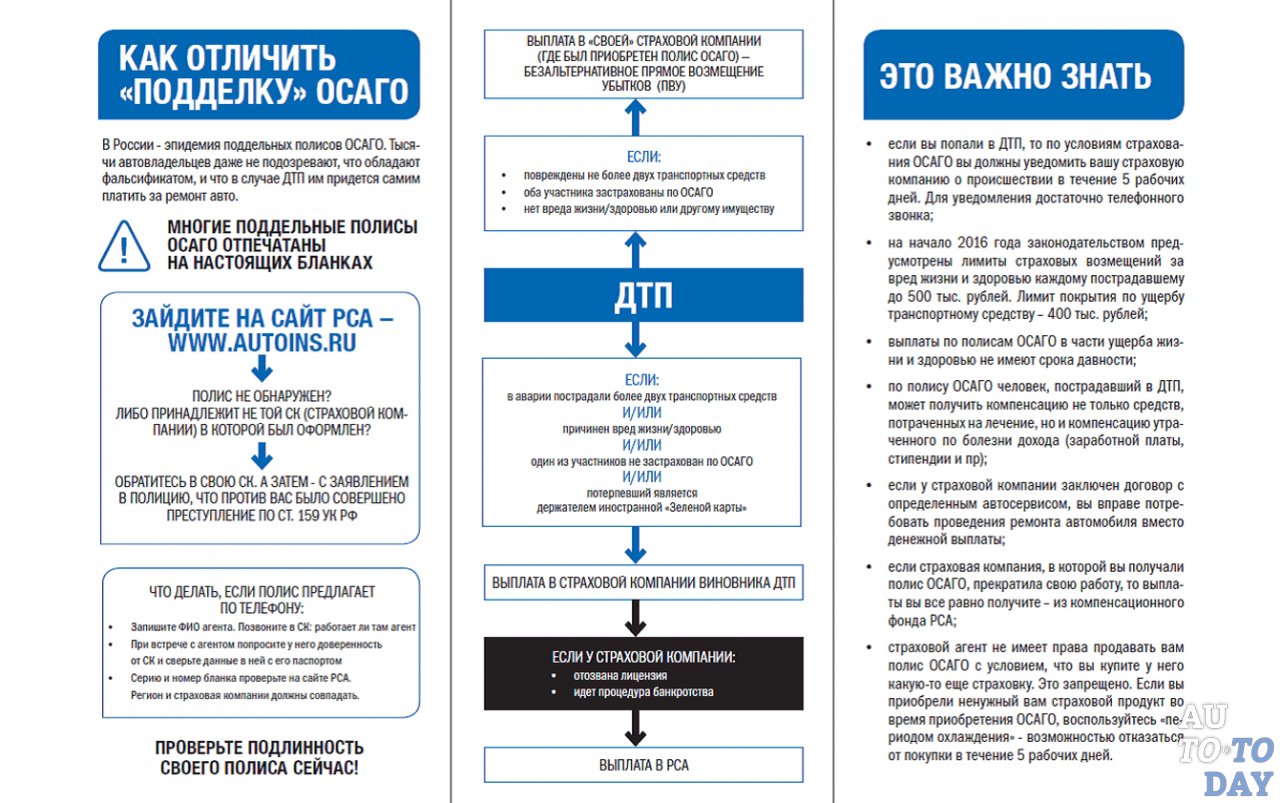

Сроки обращения и рассмотрения

После аварии у водителя есть достаточно ограниченный период для того, чтобы подать прошение в СК о возмещении ущерба. На это законодательной базой отведено всего 5 дней с момента происшествия. По истечении этого времени даже при полном перечне свидетельствующих о факте ДТП справок автомобилисту можно отказать в покрытии ущерба.

В свою очередь, страховщику даётся до 20 календарных дней для того, что опровергнуть компенсацию убытков или принять положительное решение. В случае всевозможных задержек (в том числе и в выплате) страховая компания обязана возместить автолюбителю моральный ущерб. Его сумма равна 1% в день от общей стоимости нанесённого ущерба.

Выплаты

Выплаты по ОСАГО проводятся на банковский счёт любого банка, зарегистрированного на территории России. Для этого отводятся всё те же 20 календарных дней, которые даются для принятия решения о выплате. При оформлении автострахования каждый автомобилист обязательно должен знать о том, что ОСАГО не предусматривает полного возмещения всех убытков.

Максимальная сумма компенсации материального ущерба для восстановления машины составляет сегодня не более 400 тыс. рублей. Если авария привела к различным ухудшениям состояния здоровья, для лечения дополнительно можно получить до 500 тыс. рублей.

Если СК отказывает в выплатах

В случае отказа в полной либо частичной компенсации каждый владелец полиса ОСАГО может оспорить решение СК в судебном порядке. Для этого потребуется подать официально задокументированную претензию в страховую компанию, в которой следует указать все обстоятельства спора. Делают это зачастую заказным почтовым извещением. Согласно статье 314 гражданского кодекса РФ, страховщики обязаны ответить в течение 10 календарных дней.

Далее с документом, подтверждающим отказ в выплате, следует подать судебный иск. Для этого потребуется вместе с заявлением предоставить все копии, экспертные заключения и справки, свидетельствующие о факте аварии. В случае игнорирования прошения иск можно подавать и без официального отказа, при этом следует дополнительно предоставить квитанцию об отправления претензии заказным извещением.

Видео: Исковое заявление на страховую компанию

Сегодня выплаты по ОСАГО представляют собой крупнейшую статью страховых компенсаций. Для этого законодательно были установленные чёткие нормы и границы, защищающие в первую очередь интересы потерпевших. Если же при полном наборе необходимых документов страховщики отказывают в выплате, оспорить их решение можно в судебном порядке.

0

0