Органы законодательной власти субъектов России определяют и устанавливают сумму и сроки оплаты транспортного налога (ТН). Если автовладелец оказался должником, перед ним становится вопрос: какова его ответственность за просрочку уплаты пошлины. И предприятия, и частные лица должны владеть такой информацией и понимать, какие их ожидают взыскания и штрафы.

Транспортный налог

ТН — это вид регионального налога. Оплачивается он на территории соответствующего субъекта страны.

Взимается пошлина с собственников таких видов транспорта:

- автомобилей;

- мотоциклов и мотороллеров;

- автобусов;

- летательных аппаратов (самолётов и вертолётов);

- снегоходов;

- судов (парусных и других);

- гидроциклов и прочих авто.

Исключениями являются, например, моторные лодки, двигатели которых обладают мощностью менее 5 л. с., а также транспортные средства, находящиеся в розыске, а он подтверждён документально внутренними правоохранительными органами.

Суть дорожного налогообложения заключается в том, что собираемые в бюджет деньги направляются на конкретные цели, то есть на поддержание качественного состояния региональных дорог. Однако субъекты РФ вправе перераспределять средства на своё усмотрение. Смысл для автовладельца ясен: имеешь авто — участвуй в финансировании ремонта и содержания дорожного покрытия и сопутствующих мероприятий.

Какие лица обязуются оплачивать транспортный налог

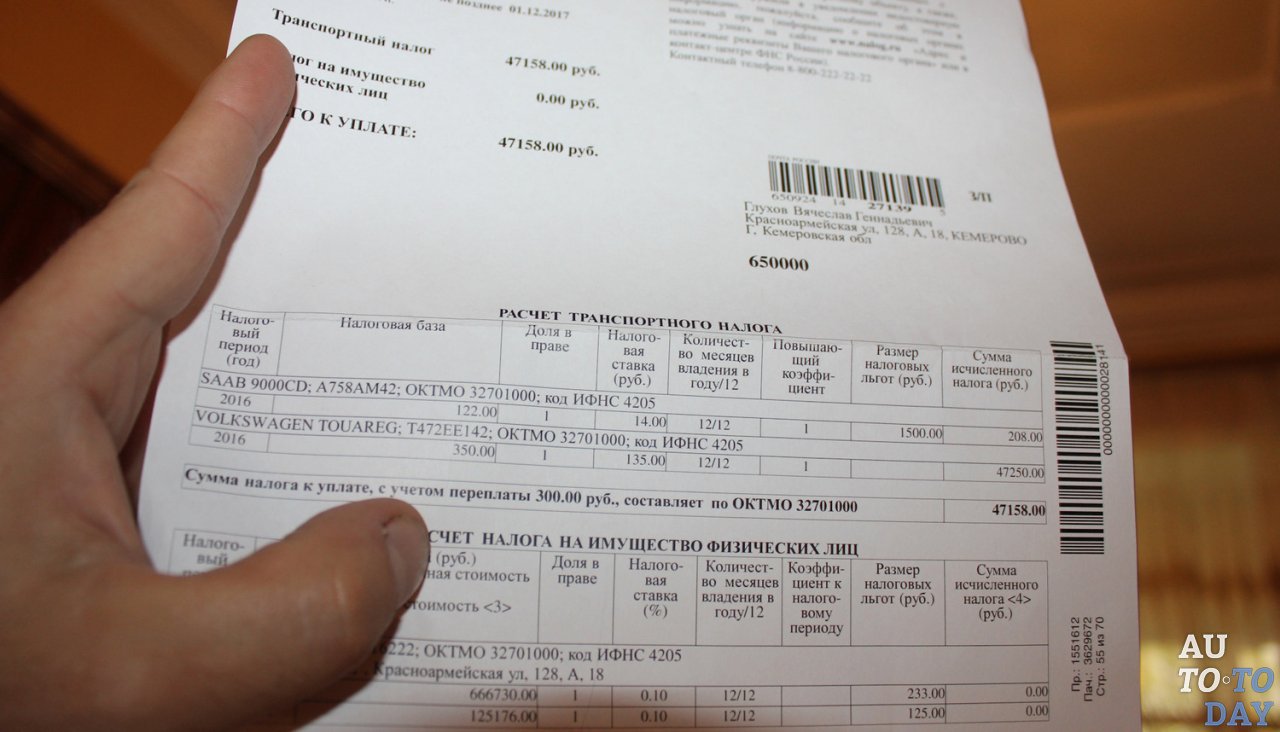

Оплачивать налог обязательно нужно не позже 1 декабря текущего года за предыдущий. Только зарегистрированный в ГИБДД транспорт подпадает под ТН. Сумма такового соотносится с мощностью двигателей транспортных средств. Показателям числа лошадиных сил соответствует ставка. Её устанавливают субъекты РФ за единицу л. с. при определённой мощности мотора.

Статья 357 Налогового Кодекса ясно указывает, что плательщиками ТН являются как физические, так и юридические лица, транспортные средства которых зарегистрированы в Автоинспекции. На кого оформлено авто или другое движимое имущество (см. пункт «Транспортный налог»), тот и оплачивает взимаемую пошлину.

Способы не оплачивать транспортный налог

Владельцы такого транспорта, который подпадает под перечень исключений из облагаемых налогом, не являются налогоплательщиками по ТН.

Конкретно к таковым относятся собственники:

- легковых авто для инвалидов;

- машин, полученных от соцзащиты;

- промысловых судов;

- таких видов транспорта, которые осуществляют пассажиро- или грузоперевозки;

- сельхозтехники, закреплённой за предприятиями, осуществляющими производство соответствующей продукции;

- машин, принадлежащих органам военной службы;

- разыскиваемого транспорта;

- движимого имущества медицинских служб;

- некоторых специальных морских платформ и судов.

Льготниками по транспортному налогу являются ветераны, инвалиды двух первых групп, бывшие узники времён ВОВ, родители (только один из них) ребёнка-инвалида (либо один опекун, либо попечитель), владельцы слабомощных авто (до 70 л. с.), родитель в многодетной семье (как и некоторые другие — за одно транспортное средство), а также те, кого приравнивают к льготникам отдельные регионы, ведь таковые вправе назначать собственные категории льгот.

Такова законодательная база, исходя же из неё, можно поступить хитро и зарегистрировать авто на родственника, который относится к льготной категории. Можно добиться статуса многодетности. Или прописаться в таком регионе, который имеет заниженную ставку на автомобили с высокой мощностью двигателя.

Снять с учёта ГИБДД автомобиль реально только на законных основаниях — это может быть осуществлено по причинам:

- утилизация машины;

- потеря авто в результате ДТП;

- передача машины страховой компании;

- расторжение лизингового договора;

- смерть автовладельца;

- приостановление деятельности организации;

- окончание срока временной регистрации;

- заявление бывшего автовладельца (если новый не успел вовремя зарегистрировать машину).

Граждане других стран и водители, которые управляют машинами с иностранными номерами по доверенности, освобождены от транспортного налогообложения в РФ. Последние имеют такую прерогативу только в течение 6 месяцев. Когда автовладелец снимает с учёта авто в течение 10 дней после продажи, тогда он освобождается от ТН.

И ещё одна категория не подвергается дорожному налогообложению — это люди, купившие движимое имущество посредством лизинга. Однако они не являются налогоплательщиками только до конца срока контракта с лизинговой компанией. В остальных случаях платить нужно обязательно.

Существуют также тонкие моменты, при которых можно доказать своё право не уплачивать пошлину:

- если платёж просрочили по вине работников «Почты РФ», что доказывается в суде;

- когда пошлину начислили на угнанное либо проданное транспортное средство;

- если человек узнал о ранее не используемом праве на льготу (и может попросить о перерасчёте после обращения в ФНС);

- по истечении срока давности неуплаты (3 лет).

Не пришло извещение: платить ли налог

Физические лица получают извещения об уплате налога. В них указаны сумма и срок оплаты. Если такая квитанция автовладельцу не пришла, то это не значит, что он освобождён от налогообложения. В таком случае хозяин авто должен сам обратиться в налоговый орган.

Причинами не пришедших извещений могут быть различные ошибки в инстанциях, например, если машину не поставили на учёт по недосмотру сотрудников Автоинспекции. От налога в таком случае водитель не освобождается, но от штрафа — безусловно.

Если выяснилось, что квитанция утеряна на почте, вам всё равно будет начислена пеня, но это не является финансово значительной потерей. Главное — не медлить с обращением в ФНС. Чтобы избежать ошибок и задержек, современные автолюбители пользуются интернет-услугами и проверяют свои налоги через госсайты. Там же их они и оплачивают.

Неуплата транспортного налога: ответственность

Не стоит нарушать закон — не оплачивать транспортный налог. Штрафные санкции за такие действия применяются безусловно. Размер их — от 20 до 40% от суммы самой пошлины. Пеня начисляется за каждый просроченный год. Если неоплаченный долг перед налоговой службой превысил 3 тысячи — ФНС подаёт в суд иск.

Это может закончиться для неплательщика арестом имущества, принуждением оплачивать все судебные издержки, а не только штрафы и пеню, да и отказом в выезде из страны. Принудительное взыскание через суд затрагивает счета в банках, электронные деньги, любые наличные средства, имущество, в результате реализации которого может быть покрыт долг.

Для физических лиц

Частные лица несут ответственность за неуплату ТН. За каждый день им начисляется пеня, они обязаны погасить штраф (от 20 до 40%, как указано выше), а если спустя шесть месяцев санкции не были выполнены, то накладывается арест на имущество и счета.

Чтобы избегать неприятных последствий, физические лица в случаях неполучения извещения об уплате налога должны самостоятельно обратиться в ФНС. Соблюдение налогового периода и отчётности должно гарантировать отсутствие проблем с фискальными органами.

Для юридических лиц

Предприятия и организации, являющиеся налогоплательщиками, также несут ответственность за неуплату пошлины.

В наказание за это:

- начисляются наложенные пени и штрафы;

- проводятся дополнительные налоговые проверки;

- на юридических лиц подают в суд фискальные органы;

- может быть наложен арест на счета и имущества организаций.

Предприятия сами занимаются расчётом ТН и подают декларации. И если они указывают ложные данные или допускают какие-либо нарушения, то их могут привлечь не только к административной, но и к уголовной ответственности.

Штраф за долг по транспортному налогу

Последствия неоплаченных налогов выражаются в дополнительных денежных наказаниях и не только. Чем дольше автовладелец не осуществлял оплату ТН, тем сильнее вырастают штрафы. Санкции, пени, административное и уголовное наказание — всё это может быть плачевным результатом нарушения закона.

Расчёт пени производится так: размер ТН × ставку ЦБ в процентах. Физическим лицам добавляется умножение количества дней неуплаты на одну трёхсотую ставки рефинансирования ЦБ. Юридическим — сначала на такую часть, а затем на уменьшенную в два раза (1/150).

Если автовладелец умышленно не оплачивал ТН в крупном и особо крупном размере — суд назначает наказания:

- штраф от 100 до 500 тысяч;

- взыскание в размере дохода от 1 года до 3 лет;

- принудительные работы до трёх лет;

- арест до 6 месяцев;

- лишение свободы до одного года.

Штраф подразумевает сумму от 100 до 300 тысяч рублей при уклонении от уплаты налога в крупных размерах и от 200 до 500 тысяч — в особо крупных. В первом случае грозит наказание в виде штрафа на сумму заработной платы автолюбителя за срок 1–3 года, а во втором — от 1,5 до 3 лет.

Система транспортного налогообложения заменила устаревшие виды налогов в РФ. Данная пошлина обязательна и для физических лиц, и для предприятий. Есть среди этих категорий и льготники. Можно на законных основаниях экономить на ТН либо не платить его. Главное — придерживаться условий НК и соблюдать рамки налогового периода. Честно оплаченные региональные пошлины обходятся не столь большими финансовыми потерями, чем нарушение налогообложения.

0

0