Большинство жителей РФ обязаны оплачивать ежегодный транспортный налог, размер которого зависит от нескольких параметров, рассмотренных детально в данной статье. Ключевые вопросы данного обзора: суть расчёта налогообложения, порядок уплаты и льготные категории.

Нужно ли платить налог за грузовой автомобиль?

Уплата налога совершается единожды в год в порядке и размере, установленном местными органами управления, и взимается со всех видов транспортных средств. Этот вид сбора как региональный в соответствии с налоговыми законами, действующими на территории РФ, и средства, полученные от его уплаты, должны направляться на ремонт и обслуживание дорог в данной административной единице.

Каждый регион устанавливает свою ставку для тех или иных видов ТС, в особенности это касается грузовых автомобилей. Для уточнения особых условий и тарифов налога необходимо рассматривать законодательство конкретного региона.

Грузовики принято классифицировать в соответствии с такими параметрами:

- назначение;

- тип двигателя;

- количество колёсных пар и тип шасси;

- число осей;

- тип кузова;

- проходимость.

К грузовикам относят и тяжёлую технику, и автобусы, со вместимостью более 8 посадочных мест, автомобили с различной грузоподъёмностью.

Видео: Транспортный налог 2019

Как рассчитывается транспортный налог в 2019 году

С целью рассчитать сумму налогообложения, необходимо знать следующие параметры:

- мощность двигателя (указывается в лошадиных силах для автотранспорта);

- налоговую ставку региона, уточнить которую можно в региональных законодательных органах;

- количество месяцев в текущем году, в течение которых физическое или юридическое лицо является владельцем зарегистрированной машины;

- повышающий коэффициент, который взимается при высокой стоимости легкового транспорта.

Видео: Как рассчитать налог на машину

Для грузовиков массой менее 12 тонн

Стоит отметить, что малогабаритный грузовой транспорт, масса которого не превышает 12 т, например, Газель, микроавтобусы-фургоны, пикапы, не облагается дополнительным налогом: их владельцам не требуется оплачивать коэффициент за преодолённый путь.

Также от его оплаты освобождаются юридические лица, осуществляющие:

- доставку молочной продукции;

- перевозку домашнего скота;

- автомобили ветеринарной службы;

- сельхозтехника.

Для грузовиков массой более 12 тонн

Повышенный налоговый сбор взимается с владельцев автомобилей, масса которых превышает показатель в 12 тонн. Платить требуется по ставке за каждый километр пути федеральными трассами, который преодолел грузовик. Это число добавляется к основной ставке ТН, затем вычисляется итоговая сумма. С января 2019 года произведена индексация размера дополнительной ставки.

Дополнительно с авто данной категории взимается уплата за тонны в системе Платон, которая будет рассмотрена более подробно отдельно. С начала 2019 года льготный период для авто, зарегистрированных в системе Платон, прекращает свое действие.

Расчет суммы налога

Для физических лиц подсчётом сбора занимается представитель фискальной службы, после чего результат отправляют по почте в налоговом уведомлении владельцу машины. Юридические лица выполняют учёт самостоятельно.

Рассчитываться сумма налога должна по следующей схеме (необходимо перемножить такие показатели):

- мощность двигателя (как для легковушки так и для грузовика);

- ставку налогообложения, актуальную в регионе;

- длительность владения авто в текущем году (учитывается количество полных месяцев).

В отдельных случаях, расчёт величины транспортного налога для грузовиков может быть существенно снижен либо вовсе отменен, а также при его расчёте присутствуют определённые нюансы, которые касаются только большегрузного транспорта:

- коэффициент повышения не применяется к грузовикам, вне зависимости от их стоимости. Для владельцев грузовых авто отсутствует ставка на роскошь, повышающая конечный результат налогообложения, поэтому стоимость большегрузных автомобилей не влияет на сумму налога;

- ставка налога на грузовик отличается от ставки на легковой транспорт и зависит от мощности авто.

Правила и порядок уплаты транспортного налога

Процедура начисления и оплаты налога для юридических лиц осуществляется таким образом:

- сумма рассчитывается организацией самостоятельно в установленном порядке;

- авансовый платёж должен быть внесён до конца месяца, который следует за истекшим отчётным периодом (1, 2, 3 кварталы);

- итоговая плата за год должна быть произведена до конца срока подачи налоговых деклараций либо в сроки, установленные региональным законодательством.

Для физических лиц процедура выглядит так:

- оплата производится после получения налогового уведомления из налоговой инспекции, в котором все расчёты будут произведены представителями фискальных органов учитывая данные о регистрации авто в государственном реестре;

- оплата производится не позднее чем 1 декабря текущего года за предшествующий ему год. К примеру, налог на ТС за 2018 год необходимо оплатить до 1 декабря 2019 года;

- фискальное извещение отправляют в середине лета, и если оно отправлено почтой, его считают полученным по истечении 6-дневного срока. Если уведомление не пришло, то с размером налога можно ознакомиться на сайте ФНС РФ.

Физические лица обязуются оплачивать сбор после регистрации авто от своего имени. Оплата производится по месту регистрации владельца. Ставки налогообложения едины как для физических, так и для юридических лиц, а основное их отличие состоит в том, самостоятельно ли они вычисляют окончательную сумму налога и вносят авансовый платёж или получают письменное уведомление.

Платон

Это система, разработанная для того, чтобы покрывать расходы на ремонтные работы дорожного покрытия. Она была создана для регистрации большегрузных автомобилей массой свыше 12 тонн, которые существенно деформируют дорожное покрытие федеральных дорог. Платон предполагает сбор определённой компенсации с каждого грузовика за пользование такой трассой.

Размер сбора рассчитывается по тарифной ставке и количеству километража, преодолённого фурой. Аббревиация «Платон» возникла в результате слияния словосочетания «плата за тонну». Для регистрации в Платон применяется бортовое устройство, для повышения точности которого используется спутниковая система навигации. Сам гаджет содержит модуль для коммуникации и определения геолокации.

В случае отсутствия данного приспособления водитель обязуется предоставить маршрутную карту, с указанием общего километража дорог федерального значения и описанием маршрутов с привязкой к федеральным дорогам. В документе должен быть указан срок и время его действия, также данные о его выдаче. Оформить маршрутную карту можно в специализированных центрах обслуживания Платон или в электронном виде на сайте системы.

На данный момент транспортный налог и Платон являются обязательными для оплаты владельцами большегрузного транспорта. Один из них взимается для поддержания оптимального состояния дорожного покрытия со всех транспортных средств, а специализированный сбор — исключительно с большегрузов за вред, который они наносят дорогам при передвижении по ним. Также стоит акцентировать внимание на том, что транспортный сбор является региональным, а Платон — федеральным.

До начала 2019 года действовал льготный период для авто с массой больше 12 тонн, который предполагал снижение суммы налогового сбора на размер платежа в системе Платон. С 1 января указанного года действие данной льготы было приостановлено, а внесённая плата за, к примеру, КамАЗ, может быть учтена в полном объёме в статье «расходы по налогу на прибыль».

Существуют некоторые льготы при взимании сбора в Платон, которые актуальны, в случае если сбор в Платон превышает транспортный сбор или равен ему. Тогда размер налога может быть снижен или ликвидирован. Для контроля большегрузных авто устанавливаются магнитные рамки, которые способны считывать номера грузовиков. Боковые камеры на них помогают определить габариты авто. В случае уклонения от уплаты дорожной пошлины автомобиль не допускается к передвижению по федеральным трассам.

Видео: Бортовое устройство Платон

Льготы

Существуют категории лиц, которые производят уплату транспортного налога в уменьшенном размере либо освобождаются от него.

К таковым относятся:

- юридические лица, ответственные за организацию и проведение крупных спортивных мероприятий на мировом уровне, к примеру, Олимпийских и Паралимпийских соревнований;

- владельцы автомобилей, реконструированных для эксплуатации инвалидами;

- физические лица, которые получили авто мощностью менее 100 л. с. от представителей соц. служб;

- участники, инвалиды и ветераны ВОВ, герои России и Советского Союза;

- ликвидаторы техногенных аварий на ЧАЭС, Маяк, а также лица, подвергшиеся облучению в ходе испытаний военной и космической техники;

- граждане, удостоенные ордена Славы;

- инвалиды 1 и 2 групп, их родители, опекуны, усыновители;

- один из родителей или опекунов в семье, имеющей статус многодетной;

- пенсионеры в некоторых регионах, где эта категория граждан относится к льготной.

К грузовикам, с которых не собирают налоговую плату в соответствии с федеральными льготами, относят:

- большегрузы для сельхозработ: трактора, комбайны;

- скотовозы, грузовики для перевоза птицы;

- грузовики для транспортировки минеральных удобрений;

- молоковозы;

- ТС для оказания ветеринарной помощи и технического обслуживания.

Порядок получения

Для получения льгот необходимо самостоятельно обратиться в органы фискальной службы, чтобы проинформировать их о том, что вы являетесь представителем одной из льготных категорий и имеете право на снижение сбора либо на его полную отмену, иначе данное начисление будет производиться автоматически.

Процедура обращения в ФНС выглядит следующим образом:

- Владельцу автотранспорта необходимо написать заявление на предоставление льготы.

- Нужно подать копии документов, которые гарантируют право на предоставление налоговой скидки (удостоверение инвалида или справка из социальной службы, подтверждающая статус владельца авто).

- Требуется переслать собранные документы в фискальную службу по месту жительства. Отправка может быть осуществлена налогоплательщиком персонально или его доверенным лицом, путём отправки заказного письма.

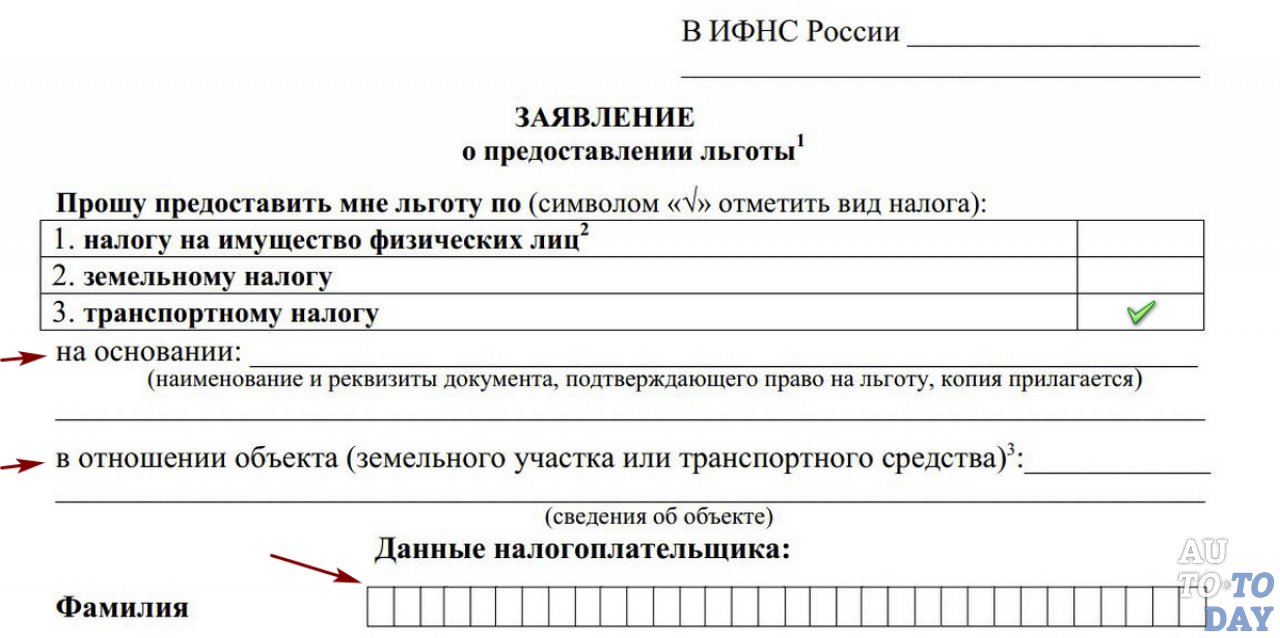

Заявление для предоставления льгот заполняется таким образом:

- Нужно указать номер и наименование налоговой службы.

- Поставить отметку в графе «Транспортный налог».

- В строке «Основание» указать: тип документа, который подтверждает принадлежность к категории владельцев ТС, получающих право на налоговые скидки, его регистрационный номер и серию.

- Указать данные машины, на которую оформляется льгота: её госномер, ВИН-код, марку.

- Сделать запись заглавными печатными буквами в графе «Данные налогоплательщика». Все строки должны быть заполнены, при этом для каждой буквы предусмотрена отдельная ячейка.

- Далее требуется указать период, на который владелец авто желает получить льготу, как правило, требуется подчеркнуть слово «бессрочно».

- Когда оформление заявления проводится доверенным лицом, необходимо заполнить графу «Достоверность и полнота сведений…».

- Блок под названием «Заполняется работником налоговой» должен остаться незаполненным.

- В конце необходимо указать дату оформления письменного заявления и расписаться.

Скачать Образец заявления на предоставление льготы на транспортный налог

Штрафы

За 2018 год налог необходимо внести до начала декабря 2019 г. В случае отсутствия оплаты сбора с первого дня просрочки начинает начисляться пеня и владельцу авто потребуется компенсировать как размер транспортного налога, так и полную пеню.

Если налоговая служба не получила уведомления о погашении сбора и пени, она назначает штраф, который может предполагать:

- наложение ареста на собственность владельца ТС;

- изъятие наличных средств в счёт уплаты долга;

- запрет пересечения государственной границы и выезда за рубеж;

- взыскание процента с заработной платы владельца авто в пользу погашения налоговой задолженности.

Штрафы не распространяются на иностранных владельцев грузовых авто, если большегрузы преодолели не более 50 км по дорогам, с которых взимается плата

Штрафы не распространяются на иностранных владельцев грузовых авто, если большегрузы преодолели не более 50 км по дорогам, с которых взимается плата

Поскольку получение налогового извещения может произойти с некоторой задержкой, а автовладельцы рискуют при этом получить пеню за просрочку оплаты налогового сбора, целесообразно самостоятельно производить контроль начислений через интернет-ресурс ФНС либо путём обращения лично к налоговому инспектору.

Налоговые поступления, взносы при оплате пени от владельцев автотранспорта направляются на ремонтные работы по улучшению состояния дорожного покрытия и инфраструктуры.

0

0