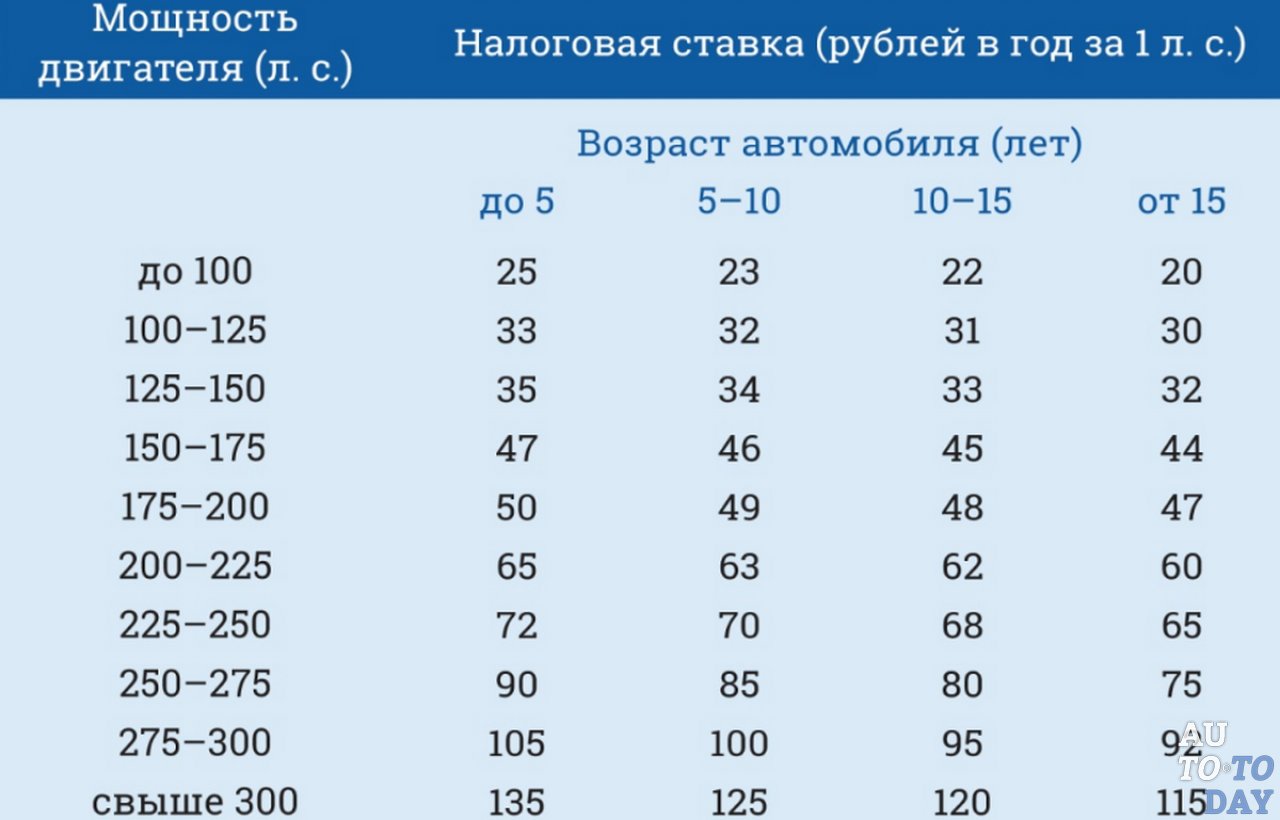

Госпошлину на автомобили выплачивают как физические, так и юридические лица. Она определяется согласно законодательным актам и зависит в полной мере от вида транспортного средства (ТС), мощности мотора и возраста. Чем старше авто, тем больше налог придётся за него уплатить.

Размер налога на авто

Законодательные акты РФ гласят, что все транспортные средства старше 10 лет облагаются налогом с повышенной ставкой. Связано это с тем, что старые модели сделаны по другим стандартам и сильнее загрязняют окружающую среду, чем те, которые выпущены совсем недавно. Плюс к тому, внушительный возраст авто часто сопряжён с дополнительными затратами на ремонт деталей, что невыгодно при покупке спецтехники, необходимой для государственных нужд (строительная и сельскохозяйственная техника). Введение повышенных ставок преследует цель снизить количество старых машин в стране.

Полностью освобождены от уплаты налога за машины любого возраста следующие категории людей:

- инвалиды, получающие машины в качестве помощи от государства;

- фермеры, с/х организации, использующие ТС для производства (сбора урожая) и транспортировки продуктов;

- федеральные инстанции, в которых люди проходят военную службу или приравниваемую к таковой;

- в случаях угона машины и при наличии соответствующих справок из ГИБДД.

Старше 25 лет

Здесь всё зависит от региона, в котором зарегистрировано ТС. Например, в одной области за машину старше 25 лет платить не нужно, а в соседней за такое же авто придётся уже вносить налоговый взнос.

Полностью отменена повышающая ставка по возрасту на авто старше 25 лет на следующих территориях:

- Тверь — авто до 1970 г. выпуска;

- Мурманск — упразднены налоговые взносы на машины старше 30 лет;

- Воронеж — взнос не платится при условии, что мощность двигателя составляет не более 100 лошадиных сил;

- Ингушетия — модели до 1994 г. выпуска и мощностью не выше 90 лошадиных сил;

- Хабаровск — ТС до 1991 г. выпуска + подаренные организациями или предприятиями;

- Санкт-Петербург — авто до 1990 г. выпуска отечественного производства, мощностью до 80 лошадиных сил.

В основном транспортный налог в 2019 г. охватывает авто старше 25 лет, являющиеся роскошью (дорогие). Однако, закон может коснуться и тех, кто владеет раритетными машинами, не соответствующими экологическим требованиям. Снизить повышающий коэффициент в таком случае можно посредством замены соответствующих деталей, что позволит «войти в нормы». Если происходила модернизация машины, то об этом обязательно следует сделать запись в Госавтоинспекции.

Помимо экологического фактора, на размер пошлины будет влиять мощность двигателя. Учитывая такое большое количество показателей и то, что списки налогов, которые облагают роскошь, обновляют ежегодно, более точную информацию об оплате нужно искать на официальных ресурсах Минфина или спрашивать непосредственно у сотрудников налоговой службы.

Старше 20 лет

Машина старше 20 лет не будет облагаться налогом в областях, указанных для ТС возрастом более 25 лет. В остальном, всё зависит от уровня экологичности и мощности движка, а также марки и модели автомобиля.

Старше 10 лет

Владельцы машин старше 10 лет уплачивают взносы аналогичные тем, что вносят хозяева новых ТС. Влияние на ставку будет оказывать мощность двигателя и его соответствие экологическим нормам. Помимо этого, существенно понизить или повысить окончательную сумму может место регистрации автомобиля. Дело в том, что существуют регионы с максимальной и минимальной ставками. В соответствии с этим конечная сумма рассчитывается в индивидуальном порядке.

Особенности

Ключевые особенности, касающиеся рассматриваемой статьи расходов:

- При эксплуатации старой машины, которая была куплена за 10 млн руб. налоговый сбор увеличивается в 3 раза.

- Оплата суммы налога осуществляется на основании квитанции, предоставленной фискальной организацией.

- Если квитанция на уплату госпошлины не была получена владельцем машины, то он не освобождается от внесения выплаты.

При внесении любых модернизаций при ремонте авто, призванных снизить влияние выхлопов в атмосферу, их необходимо фиксировать. Это поможет снизить процентную ставку налога.

Размеры коэффициентов для таких автомобилей

Основная масса автомобилей, курсирующих по РФ, эксплуатируется не один десяток лет. Повышающий коэффициент на такие машины введён с целью увеличить доходы региональных бюджетов. Этот показательно влияет не только на старые ТС, но и на новые, в частности дорогостоящие.

Коэффициент повышения налоговой ставки для автомобилей возрастом:

- 1–3 года — 0,5;

- 5–10 лет — 1,75;

- 10–15 лет — 2;

- более 15 лет — 3.

Уплата транспортного налога

Рассматриваемый налоговый взнос должны оплачивать юридические и физические лица, не попадающие в льготную категорию. Порядок оплаты для них немного отличается. Основным пунктом здесь является тип уведомления и исчисления конечной стоимости. В остальном же тарифы рассчитываются стандартно, в соответствии с пунктами закона о конкретном средстве передвижения для обеих категорий пользователей.

Физическими лицами

Физическим лицам налоговая служба предоставляет квитанцию, не позднее чем за 1 календарный месяц, о необходимости внесения взноса.

В ней отражены следующие данные:

- сумма;

- реквизиты получателя;

- тарифы;

- характеристики ТС.

Кроме этого, у физических лиц имеется возможность авторизоваться на официальном ресурсе ФНС. В таком случае уведомление будет получено пользователем минимум за 90 дней. Порядок получения уведомления о необходимости внесения оплаты не зависит от возраста машины в обоих случаях.

Кроме этого, у физических лиц имеется возможность авторизоваться на официальном ресурсе ФНС. В таком случае уведомление будет получено пользователем минимум за 90 дней. Порядок получения уведомления о необходимости внесения оплаты не зависит от возраста машины в обоих случаях.

Юридическими лицами

Размер и коэффициент оплаты для юридических лиц рассчитываются по той же схеме, что и для физических. Единственная разница в том, что данная категория не получает уведомлений от налоговой и проводит все подсчёты самостоятельно. Организация назначает ответственное лицо, которое занимается этими вопросами и переводит деньги в счёт госбюджета с личного счёта компании. Обычно эту работу выполняет бухгалтер. После внесения оплаты, статья расходов вносится в соответствующие декларации.

Все граждане РФ, имеющие в пользовании автомобиль, обязаны платить налоги. На процентную ставку этой статьи расходов пользователей будет влиять возраст ТС, его рыночная цена, экологичность и объёмы двигателей. Кроме этих факторов, существует ещё масса нюансов, поэтому точную информацию о размере налога нужно узнавать на официальных ресурсах Минфина или в налоговой службе.

0

0