Автомобиль, как известно, является источником повышенной опасности, причём опасность эта, в том числе, связана с риском утраты и повреждения самого источника, особенно если учесть, что стоимость современных авто нередко сопоставима с ценой на неплохую квартиру.

Для защиты столь ценного имущества есть проверенный и надёжный способ — приобретения полиса КАСКО. О том, что это такое, как выглядит документ и на что стоит обращать внимание при его оформлении, расскажем подробнее.

Что такое КАСКО?

Данный термин слышали все, но смысл его, как ни странно, многим до сих пор остаётся непонятен. Часто от страховых агентов и даже опытных страховщиков можно услышать такую расшифровку понятия «КАСКО»:

Комплексное Автомобильное Страхование Кроме Ответственности.

В действительности такое объяснение является абсолютно неверным и неграмотным.

По системе КАСКО страхуются не только автомобили, но и другие транспортные средства — воздушные, водные или наземные.

Суть договора состоит в том, что за определённое вознаграждение (страховая премия) владелец ТС (страхователь) получает от финансового учреждения (страховой компании) гарантию возмещения возможного ущерба, который владелец понесёт в случае, если в течение оговоренного периода (срока действия договора страхования) транспортное средство будет повреждено, уничтожено или утрачено (угнано).

Перечень причин, которые могут обусловить такой ущерб (страховые риски), чётко указывается в договоре страхования и, если речь идёт об автомобиле, как правило, включает в себя:

- дорожно-транспортное происшествие;

- противоправные действия третьих лиц (например, хулиганов, разбивших стекло);

- стихийные бедствия и природные явления (например, упавшее на авто дерево);

- угон или кража (с юридической точки зрения эти понятия не являются идентичными).

Страхование КАСКО нужно отличать от ОСАГО (обязательного страхования автогражданской ответственности). Несмотря на то, что обе эти страховки связаны с владением автомобилем, их суть и цели абсолютно разные.

Для наглядности покажем это в виде таблицы:

| Основные характеристики | КАСКО | ОСАГО |

| Вид страхования | добровольное | обязательное |

| Застрахованный риск | повреждение или гибель собственного автомобиля (страхование имущества) | обязательство возместить стоимость повреждения чужого автомобиля в результате ДТП, виновником которого является страхователь (страхование ответственности) |

| Получатель возмещения | страхователь (лицо, застраховавшее свой автомобиль) | лицо, чей автомобиль повреждён в результате ДТП по вине страхователя |

| Влияние вины страхователя на возникновения обязательства по выплате | возмещение выплачивается независимо от того, по чьей вине произошло ДТП | Возмещение выплачивается только в случае, если ДТП произошло по вине страхователя |

| Возможность заключения договора | как правило, для автомобилей старше 5-6 лет полисы КАСКО не продаются | для всех наземных транспортных средств |

Видимо, именно для того, чтобы развести в сознании клиентов термины «КАСКО» и «ОСАГО», страховщики и придумали остроумную, но совершенно неправильную расшифровку с оговоркой «кроме ответственности».

Полис ОСАГО должен иметь при себе каждый водитель, в то время как приобретение КАСКО, по общему правилу, является личным решением автовладельца. Исключения составляют случаи, когда автомобиль передаётся в залог, например, в обеспечение обязательств по кредиту, полученному на приобретение этого авто, и наличие полиса КАСКО является требованием банка.

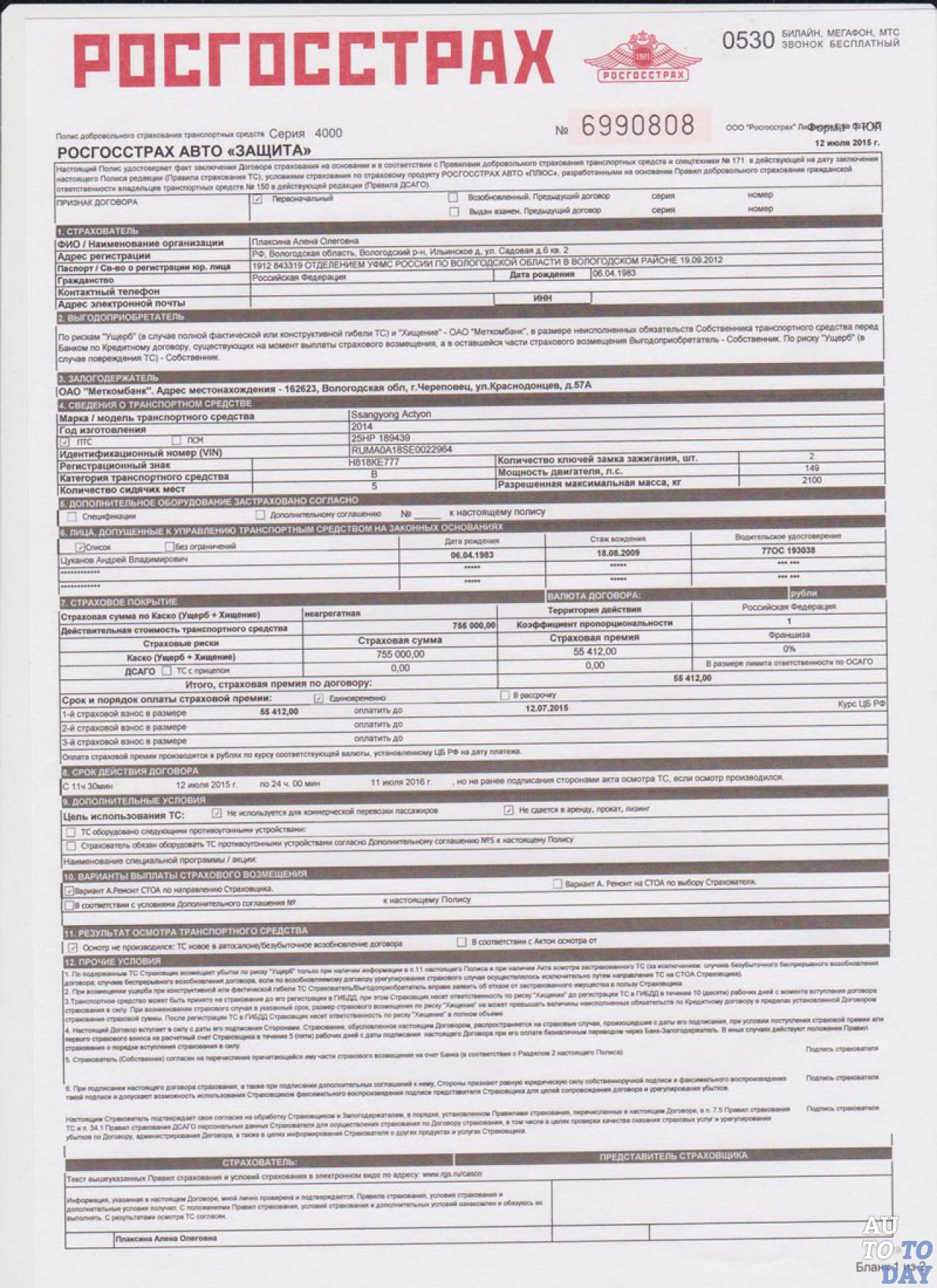

Как выглядит бланк полиса КАСКО?

Поскольку КАСКО относится к добровольным видам страхования, перечень рисков и других существенных условий заключения подобного рода договоров страховые компании могут устанавливать по собственному усмотрению, руководствуясь лишь общими нормами законодательства, а также правилами, разрабатываемыми каждой компанией самостоятельно на этапе получения лицензии на осуществления данного вида хозяйственной деятельности (копия этих правил должна выдаваться клиенту вместе с полисом, поскольку именно в них содержится детальное описание предоставляемой защиты и условия получения будущих компенсационных выплат).

Именно по этой причине единого образца полиса КАСКО не существует. Более того, КАСКО может быть оформлено не в виде полиса, а в виде обычного двухстороннего договора между клиентом и финансовой организацией. Как в полисе, так и в договоре, должны, впрочем, отражаться основные параметры страхования.

В их перечень, в частности, входят:

- полные данные о финансовом учреждении, предоставляющем услугу (наименование, адрес, средства связи, банковские реквизиты и т. п.);

- информация о лице, заказывающем услугу (наименование, адрес и другие данные, позволяющие точно идентифицировать страхователя);

- информация о собственнике автомобиля (как правило, полис КАСКО приобретает и оплачивает сам владелец машины, но это условие не является обязательным);

- информация о том, в чью пользу будет выплачиваться возмещение (выгодоприобретателем по договору КАСКО не всегда является владелец авто, им может быть, например, банк, если машина передана в залог);

- полные данные об автомобиле (марка, год выпуска, регистрационный номер, номер двигателя, правоустанавливающий документ, другие идентифицирующие признаки);

- страховая сумма (сумма, в пределах которой будет осуществляться выплата — как правило, соответствует рыночной стоимости автомобиля, но может, по соглашению сторон, быть меньшей);

- перечень рисков, на случай которых предоставляется защита (из приведённого выше перечня автовладелец может выбрать лишь несколько, в этом случае стоимость полиса уменьшится);

- тариф (процентное отношение страховой суммы к размеру платежа, который нужно заплатить за защиту);

- страховая премия (стоимость защиты);

- строк действия договора и порядок вступления его в силу;

- территория покрытия (только в пределах государства либо также на территории других стран — одной, нескольких и т. п.);

- подписи сторон (для страховой компании подпись скрепляется печатью).

Кроме указанных реквизитов, полис может предусматривать и другие условия, например:

- франшиза (часть ущерба, которая не выплачивается по КАСКО и остаётся риском владельца авто);

- исключения из предоставляемой защиты (случаи, в которых возмещение не выплачивается, например, если водитель в момент ДТП находился в состоянии алкогольного опьянения либо скрывался на автомобиле от преследования правоохранительными органами);

- лица, имеющие право управлять автомобилем для целей получения возмещения (например, КАСКО может распространяться только на собственника, на лиц, имеющих определённый стаж вождения, на любых лиц, у которых есть водительское удостоверение);

- перечень противоугонных средств, которыми оснащён автомобиль (если в перечень рисков включён угон);

- возможность оплаты страховой премии в рассрочку и т. п.

Например, полис КАСКО Российской государственной страховой компании (сокращённо Росгосстрах, или РГС) выглядит так:

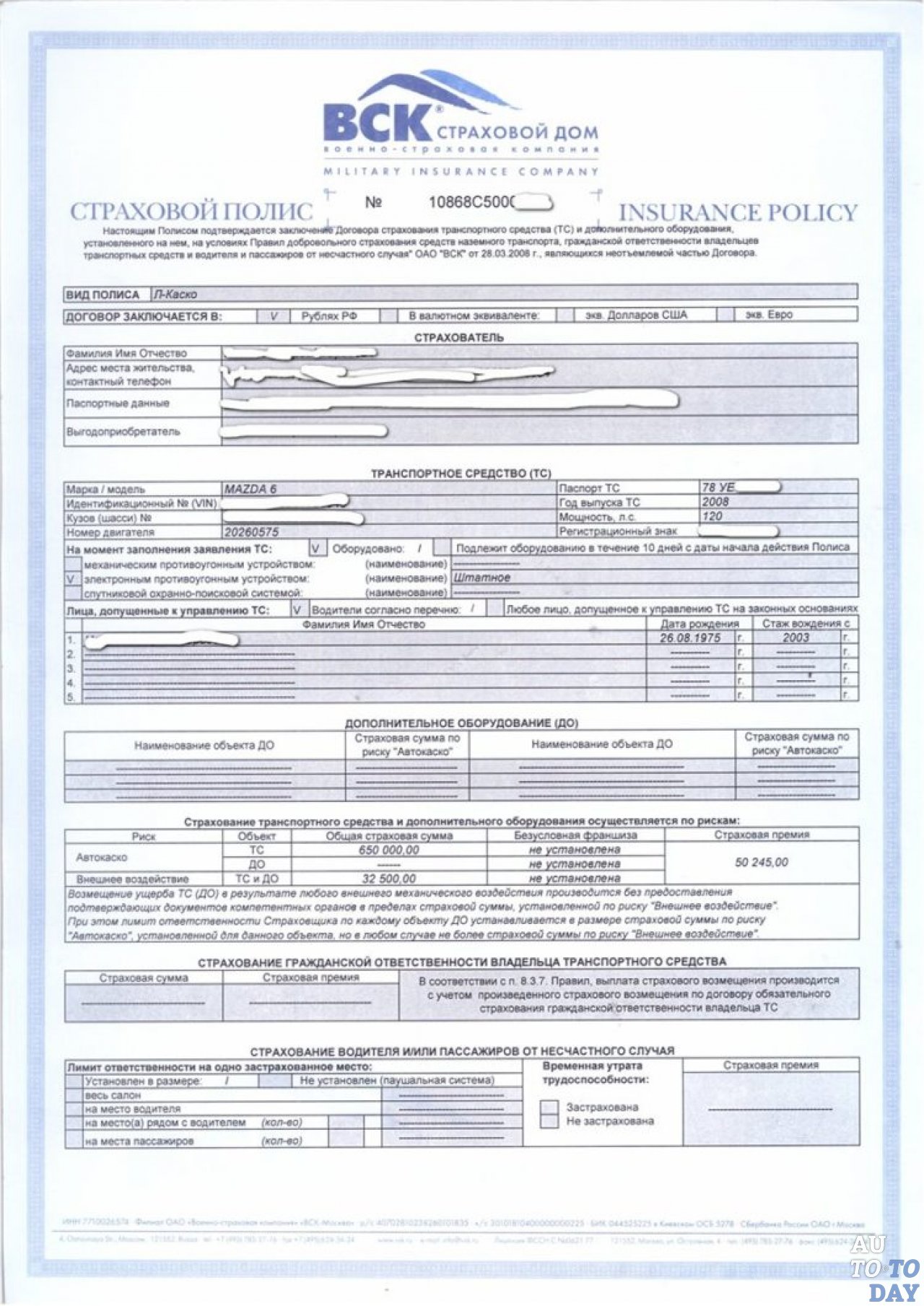

В качестве другого примера можно привести форму страхового полиса КАСКО, которую использует ещё один крупнейший российский страховщик, но уже не государственный, а частный — Страховое акционерное общество «ВСК» («Страховой дом ВСК»):

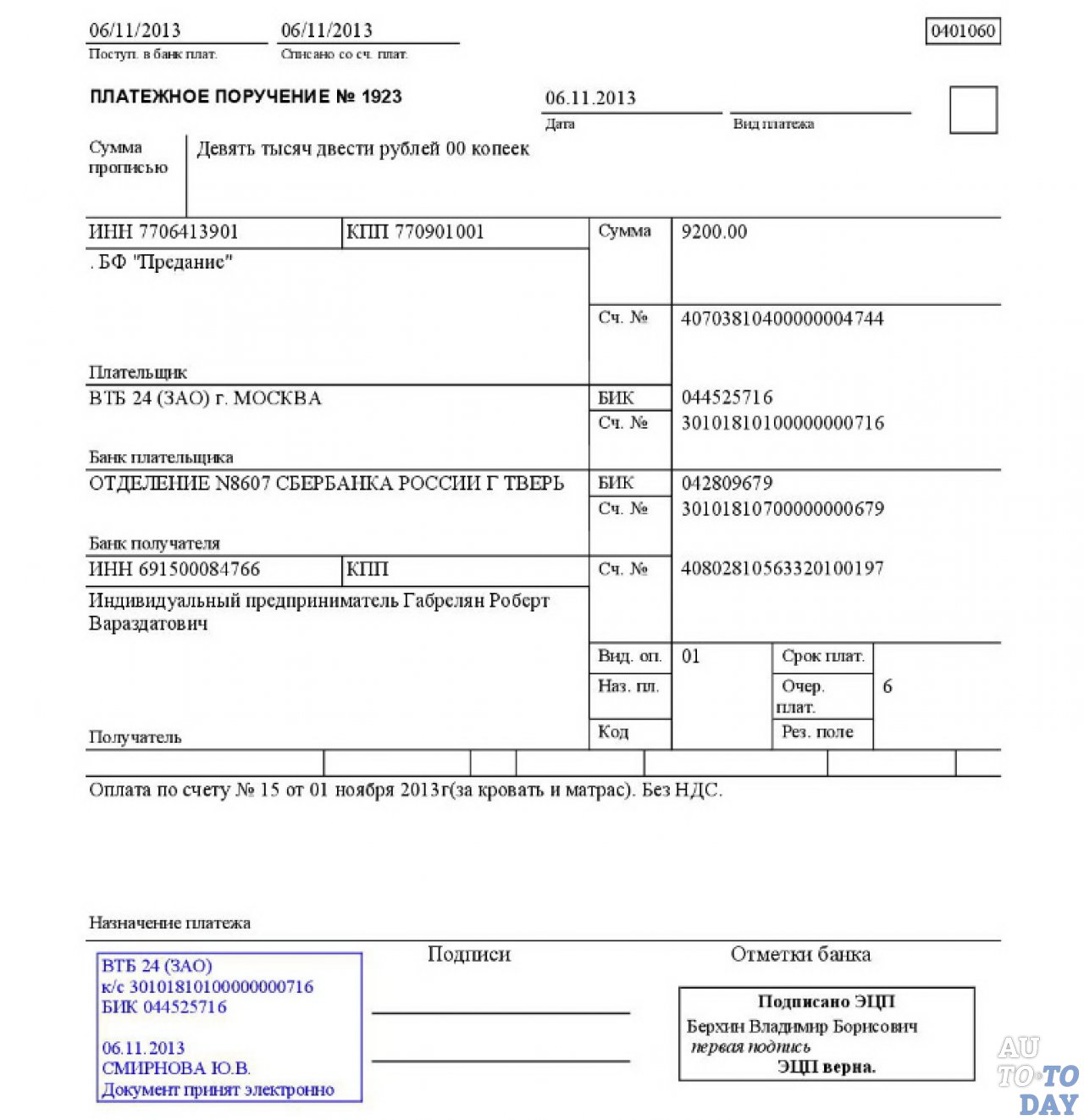

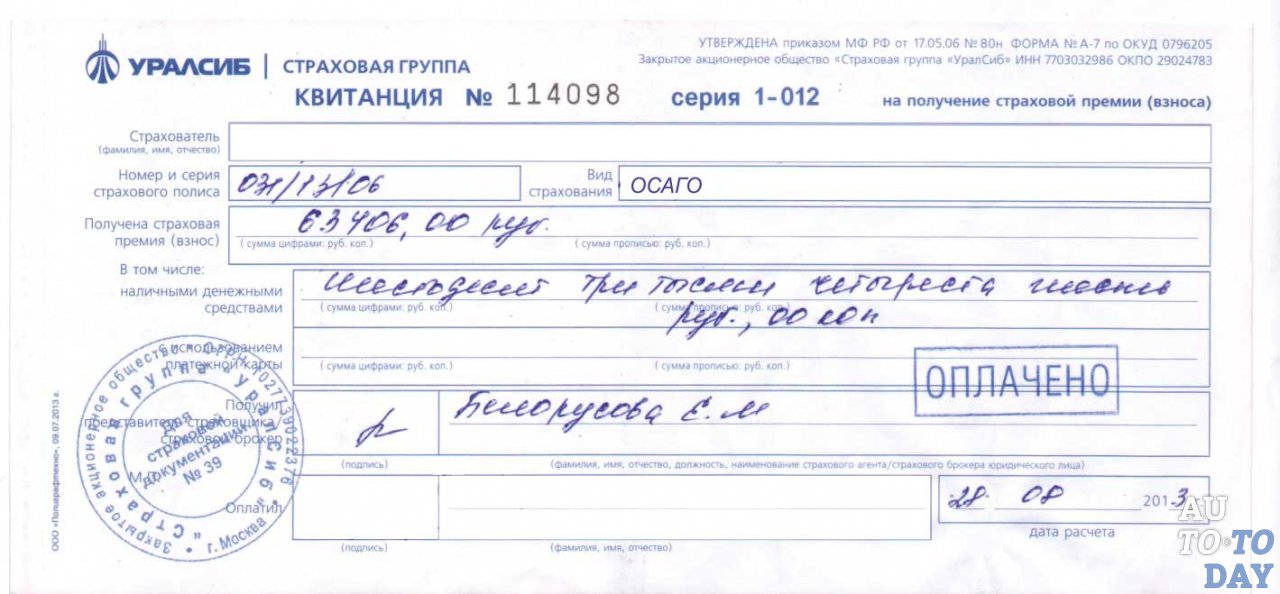

Как выглядит квитанция полиса и остальные документы?

В подавляющем большинстве случаев полис КАСКО вступает в силу с момента его оплаты. Таким образом, убедиться в том, что автомобиль, действительно, застрахован, можно лишь при наличии, помимо полиса, финансового документа, подтверждающего внесение оговорённой в договоре премии на счёт или в кассу финансовой компании.

Этим документом, в зависимости от того, в какой форме вносился платёж, может быть:

- платёжное поручение с отметкой банка о проведении платежа — при расчёте безналичным путём;

- квитанция к приходному кассовому ордеру — при внесении денег в кассу компании);

- слип (квитанция электронного терминала) и кассовый чек — при оплате платёжной картой.

В принципе, страховые компании обычно не выдают своим клиентам полисы на руки без оплаты, однако, с формальной точки зрения, подтверждение оплаты лучше иметь при себе.

Помимо этих двух документов, а также упомянутых правил страхования или выписки из них, страховщик может выдавать клиенту и другие документы — дополнительные соглашения к договору, памятка о действиях при наступлении страхового случая, акт осмотра транспортного средства перед заключением договора и т. п., однако эти бумаги не обязательны, и их перечень зависит от конкретных обстоятельств, в частности, он принятого в компании документооборота.

Как выглядит подделка и чем отличается от оригинала?

Поскольку полис КАСКО не является документом строго установленной формы, однозначных рекомендаций, которые бы позволили отличить подделку от оригинала, дать нельзя.

С другой стороны, поскольку КАСКО, в отличие от ОСАГО, автовладелец, по общему правилу, приобретает для себя сам, вопрос с подделкой такого документа обычно не возникает.

Если по каким-то причинам (например, получение оформленной ранее страховки в качестве дополнительного бонуса при покупке подержанного автомобиля) сомнения в действительности полиса и актуальности защиты всё же возникли, есть два возможных способа разобраться:

- Обратиться в компанию, выдавшую полис (лично или по телефону) и, назвав все исходные реквизиты документа, убедиться в том, что он является подлинным.

- Посетить сайт финансовой компании и получить ту же информацию в режиме online (подобного рода сервис есть не у всех страховщиков, но наиболее крупные из них уже начали его внедрять).

Что касается визуальной оценки полиса на предмет его действительности, факторами, которые должны насторожить, являются:

- чёрно-белый бланк (страховые компании, использующие установленную форму полиса КАСКО, обычно заказывают красивые цветные бланки на дорогой бумаге с логотипами, графическими рисунками и прочими «украшениями», имеющими своей целью подчеркнуть солидность фирмы);

- наличие незаполненных полей;

- отсутствие в форме бланка полной информации, присущей страхованию КАСКО (об автомобиле, его стоимости, владельце, тарифе и т. п.);

- любые исправления, подчистки, дописки другим почерком (или от руки при печатном заполнении прочих полей);

- отсутствие двух подписей (компании и клиента) и «мокрой» печати финансовой организации.

Видео: ПОДДЕЛЬНЫЙ ПОЛИС ОСАГО

При наличии хотя бы одного из приведённых признаков можно почти с полной уверенностью сказать, что с полисом что-то не так (либо страховка отсутствует вовсе, либо её истинные условия отличаются от тех, которые указаны в документе).

На какие пункты договора нужно обращать особое внимание?

При заключении договора нужно очень внимательно читать не только полис, но и правила страхования, поскольку именно в них чаще всего содержатся основные «подводные камни», закладываемые финансовыми учреждениями с целью оставить для себя возможность, при желании, отказать в выплате или уменьшить её размер.

В частности, помимо детальной проверки наличия и корректности всей обязательной информации, которая должна содержаться в самом полисе, необходимо найти для себя документальное подтверждение (а не устное пояснение представителя компании) ответов на следующие вопросы:

| Условие договора | Возможные проблемы |

| Порядок определения размера ущерба | Размер может определяться независимым экспертом либо станцией, которая проводит ремонт. В первом случае клиент рискует получить денег меньше, чем фактически будет стоить ремонт. Кроме того, важно убедиться в том, что договором предусмотрена формула «старое за новое», предусматривающая, что, независимо от степени износа, вместо повреждённых деталей приобретаются новые (желательно, чтобы в договоре было оговорено условие об обязательной замене запчастей оригинальными аналогами от производителя). |

| Срок и порядок уведомления компании о причинении ущерба и предоставления подтверждающих документов | Часто в полисах указывается, что представителя компании нужно уведомить о случившемся немедленно (чтобы уполномоченный аварийный комиссар мог выехать на место и принять участие в осмотре). Если это условие оговорено и не будет выполнено, компания может отказать в выплате. Также нужно знать, что первое уведомление (оно может быть устным) и официальное обращение за выплатой — это два разных события: владелец может быть уверен, что он сообщил компании о случившемся, но несвоевременная подача заявления будет использована в качестве основания для отказа от выполнения обязательств по компенсации ущерба. |

| Перечень документов, необходимых для получения выплаты и лицо, которое должно их предоставить | Поскольку именно с наличием у компании полного документального подтверждения случившегося связана обязанность произвести выплату, перечень документов должен быть предельно ясным и исчерпывающим. Часто страховщики принимают на себя обязательства по сбору этих документов (например, направляют запросы в правоохранительные органы и т. п.), однако этот момент должен быть чётко указан в договоре с указанием срока, в течение которого пакет должен быть собран, иначе ожидание выплаты может затянуться до бесконечности. Ещё одна хитрость — включение в перечень документов, необходимых для осуществления выплаты в случае угона автомобиля, судебного приговора по уголовному делу. При наличии такой оговорки до поимки преступника и завершения суда над ним владелец украденной машины не сможет получить компенсацию. |

| Срок выплаты возмещения и возможность его продления в одностороннем порядке | Обычно в полисах КАСКО предусматривается два срока — принятия решения о выплате и самой выплаты. Первый может исчисляться несколькими днями, а второй не указываться вообще либо быть неадекватно длинным. Адекватными можно считать такие условия, когда решение принимается не позже 10 дней с момента получения всех документов, а выплата производится ещё через 5–7 дней, не более. |

| Форма выплаты | Возмещение может выплачиваться клиенту в денежной форме либо перечисляться на счёт СТО. В первом случае для владельца автомобиля могут наступать негативные налоговые последствия, поэтому перед подписанием договора нужно, при необходимости, получить дополнительную консультацию. |

| Где будет проводиться ремонт автомобиля | Желательно, чтобы право выбора СТО оставалось за владельцем автомобиля. На такое условие компании идут редко, поэтому нужно добиваться хотя бы того, чтобы ремонт осуществляла фирменная станция, сертифицированная заводом-изготовителем автомобиля. Нельзя соглашаться на условие, при котором выбор СТО оставляет за собой страховщик. |

| Исключения из защиты | В договоре или правилах может быть указано, что выплата не производится, если ДТП произошло по вине владельца застрахованного автомобиля, а также другие случаи отказа в выплате, о которых вслух клиента не предупредили. Кроме того, компания часто предусматривает довольно обширный перечень позиций, которые не учитываются при определении ущерба (например, стоимость разбитой либо украденной магнитолы и других аксессуаров). |

| Ответственность за нарушение сроков выплаты | Очень желательно, чтобы в договоре была предусмотрена пеня и другие санкции, которые налагаются на компанию, отказавшуюся выполнять свои обязательства. |

Перед заключением договора необходимо очень внимательно изучить весь текст полиса и правил, при необходимости, попросив взять их с собой и показать своему юристу.

При наличии любых сомнений в действительном смысле того или иного пункта следует попросить изложить его в более понятной форме либо отказаться от заключения договора.

По каким критериям нужно выбирать страховую компанию?

Главный критерий, которым следует руководствоваться при выборе страховщика, — это, конечно, его надёжность.

Она определяется по нескольким общепризнанным пунктам, а именно:

- Финансовые показатели. Необходимые данные можно найти на сайте компании. Обращать внимание следует прежде всего на такие параметры, как: размер уставного капитала, величина страховых резервов, рентабельность (причём как убыточная, так и сверхприбыльная деятельность являются одинаково тревожным симптомом), объём полученных страховых премий и осуществлённых выплат в абсолютном и относительном выражении, а также соотношение двух последних показателей друг по отношению к другу.

- Учредители и конечные бенефициары. Если владельцем страховщика является уважающая себя крупная европейская компания, вероятность того, что такая фирма внезапно исчезнет, не выполнив своих обязательств перед клиентами, не очень высока. С другой стороны, конечный собственник в лице гражданина далёкой развивающейся страны — повод задуматься на предмет того, стоит ли вкладывать средства в покупку полиса такой фирмы.

- Срок функционирования на рынке. Чем моложе компания, тем меньше о ней известно. Долгая история финансовой организации говорит о том, что такое юридическое лицо доказало свою состоятельность и будет беречь годами создаваемую репутацию.

- Количество судебных споров. Считается, что хорошая страховая компания всегда участвует в нескольких судебных производствах, причём соотношение дел, в которых она выступает в качестве истца (требующей стороны) и ответчика (защищающейся стороны) должно быть примерно паритетным. Информация о судебных решениях является открытой и, обратившись к соответствующему электронному реестру, можно составить вполне чёткое представление о том, как страховщик относится к своим правам и обязанностям. Отсутствие инициированных компанией судебных дел может свидетельствовать о том, что фирма не умеет защищать свои права и безответственно относится к собственным активам, а они, в свою очередь, складываются из страховых платежей клиентов. При таких обстоятельствах банкротство страховщика — вопрос времени. Но десятки исков, инициированных страхователями, не получившими возмещения понесённых убытков, — однозначный повод подыскать для себя более добросовестного партнёра для заключения договора КАСКО.

- «Сарафанное радио». Этот, казалось бы, субъективный фактор, тем не менее, тоже желательно учитывать, поскольку никто не охарактеризует фирму лучше, чем её клиенты, имевшие реальный опыт сотрудничества с ней.

Такой критерий, как наличие хороших знакомых среди сотрудников страховщика, является немаловажным, однако переоценивать его тоже не стоит.

Конечно, очень удобно знать, что в случае возникновения экстренной ситуации (а специфика страхования предполагает именно такую форму общения) есть возможность напрямую позвонить доброму приятелю и получить от него чёткие инструкции или конкретную помощь.

Однако подобный расчёт может быть оправдан только в случае, если:

- страховая компания, действительно, надёжна (при банкротстве или исчезновении страховщика с рынка в период действия договора КАСКО никакие друзья и знакомые не помогут получить выплату);

- знакомые занимают в организации должности на уровне руководства или менеджмента не ниже среднего звена (неквалифицированная консультация рядового страхового агента может принести больше вреда, чем пользы).

От неприятностей уберечься невозможно. Даже филигранное вождение и наличие суперсовременных противоугонных устройств не могут обезопасить владельца от риска внезапного повреждения или исчезновения его автомобиля.

Поэтому единственным по-настоящему действенным способом обезопасить своё «движимое» во всех смыслах этого слова имущество — застраховать его по системе КАСКО в надёжной страховой компании.

0

0