Аванс по транспортному налогу (АТН) — предварительный платёж, идущий в счёт транспортного налога в налоговый период. В современном мире автомобиль стал давно не роскошью, а средством передвижения, поэтому владеет им большое количество людей. Все они должны оплачивать пошлину за своё транспортное средство. Об этой пошлине и расскажем далее.

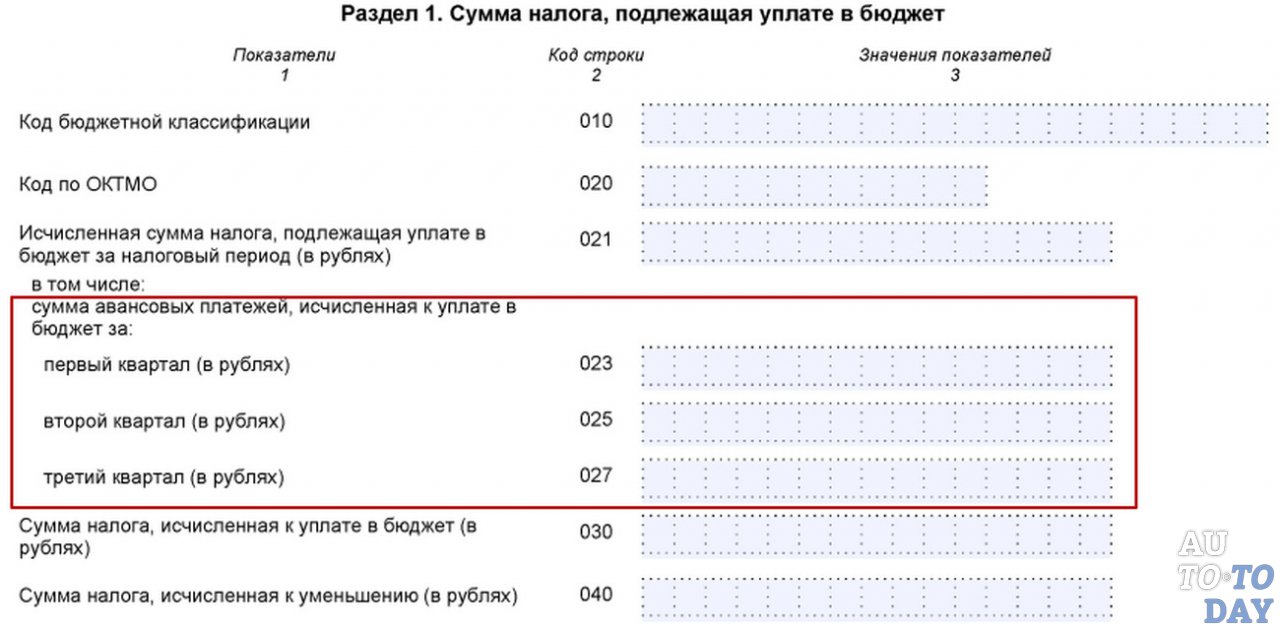

Особенности расчёта авансовых платежей

Способ расчёта транспортного налога и его аванса прописан в Налоговом кодексе (НК) России. В нём сказано, что юридические лица обязаны высчитывать всё сами, а физические — ожидают извещения от налоговой, по которому и будут производить оплату.

Калькулируется налог за календарный год для любого транспортного средства (ТС) по отдельности. Нужно перемножить ставку на базу по налогу и от полученного произведения взять четвёртую часть. Ею и будет АТН. Он вычисляется за три первых квартала по отдельности. Итоговый платёж получается разницей всей годовой суммы налога и выплаченного аванса.

База налога — то, за что платится пошлина. В ТН это технические характеристики ТС, такие как его мощность. Все характеристики, влияющие на размер сбора, записаны в НК РФ. Ставку определяет каждый регион самостоятельно, но за основу берутся ставки, указанные в НК РФ.

Когда ТС стало чьей-то собственностью либо перестало быть ею в год, учитываемый при подсчёте налога, то используется коэффициент числа полных месяцев владения ТС.

При постановлении автомобиля на учёт до 15 числа включительно, эта часть месяца берётся в расчёт. Если позже — нет. Со снятием с учёта всё наоборот.

Как рассчитать авансы по транспортному налогу?

При изменении ставки и других моментов в уплате пошлины изменяется и порядок внесения АТН. Среди недавних правок в законе фигурирует такая: региональным властям разрешено уменьшать/увеличивать налоговую ставку до 10 раз. Допустимо разделять ставки, опираясь не лишь на категории и длительность работы ТС, но и на год его выпуска, класс экологичности. При подсчёте количества прошедших лет с момента схода с конвейера ТС отсчёт начинается с первого числа нового года, наступившего за годом появления авто.

Формула для расчёта

Величина аванса рассчитывается как произведение ¼ от налогооблагаемой базы (НБ) на ставку налога (НС). При подсчёте учитывается коэффициент владения (Кв), Кп (коэффициент, учитываемый при оплате сбора за дорогой автомобиль). В последний коэффициент входит возраст и стоимость авто.

Рассчитать можно с помощью следующей формулы: АТН=(НБ×НС×Кв×КП):4

НС изменяется в регионах ежегодно. Для подсчёта Кв нужно разделить число полных месяцев пребывания ТС во владении на число месяцев в отчётном периоде.

Повышающий коэффициент зависит от средней цены на авто и его возраста. Все коэффициенты записаны в НК. С 2018 г. машинам с ценником в пределах 3–5 млн руб. и младше 3 лет приписали общий коэффициент 1,1.

Пример расчёта

Некая организация, с регистрацией в Санкт-Петербурге, вносила в базу ГИБДД тягач для полуприцепов 14.02.2016 г. У него мощность составляет 420 л.с. С дня выхода с конвейера прошло 30 месяцев. Необходимо просчитать АТН за первый квартал по состоянию на первое апреля 2016 года.

В местном законодательстве Петербурга для грузовиков с мощностью более 250 л. с. и младше 3 лет прописана ставка налога 45 руб. за каждую лошадиную силу. На учёт авто поставлено в феврале 2016 года, поэтому аванс высчитывается за неполный налоговый период (2 месяца).

Получается: АТН=(45 руб/л.с. × 420 л.с. × ⅔):4=3150 руб.

Кому следует оплачивать?

Каждый год оплачивать ТН должны юридические и физические лица, владеющие налогооблагаемыми ТС. За вторых величину платежа просчитывает налоговая, опираясь на данные ГИБДД. Первые же проводят расчёт и выплаты самостоятельно. Предварительный взнос в бюджет вынуждены делать только организации, владеющие ТС. Обычные граждане уплачивают весь налог после получения уведомления.

Сроки уплаты

Из-за того, что ТН относится к местным пошлинам, то порядок его уплаты регулирует местное законодательство. Так, в Московской области произвести выплаты нужно не позже последнего числа месяца, наступившего по окончанию НП. Большая же часть регионов должна внести аванс за первый квартал до последнего числа апреля, за второй — до последнего числа июля, за третий — до последнего числа августа.

В большинстве стран транспортный налог отсутствует. Вместо него владельцы авто оплачивают налог на имущество, дорожный, экологический налог. Они могут быть скрытыми либо объединены в единую пошлину

В большинстве стран транспортный налог отсутствует. Вместо него владельцы авто оплачивают налог на имущество, дорожный, экологический налог. Они могут быть скрытыми либо объединены в единую пошлину

Датой внесения авансового платежа считается день передачи платежа в банк. Следующий рабочий день, наступивший после крайнего срока, опозданием не посчитается, только если в момент оплаты банковские расчёты не были завершены. В противном случае, начнёт начисляться пеня за каждый просроченный день.

Её величина: (СР×СЗ×Д):300, СР — актуальная ставка, СЗ — долг, Д — пропущенные дни.

Авансовый платеж вносят только юридические лица. В каждом регионе его размер разный. На величину влияют мощность и возраст авто.

0

0